BLOGブログ

国際税務2021.05.19 2019事務年度法人税等の調査実績(国際税務編)とCRSの活用事例

2020年11月に国税庁より令和元事務年度の法人税等の税務調査の実績が公表されています。

今回はこの中から海外取引に係る調査事例を紹介いたします。

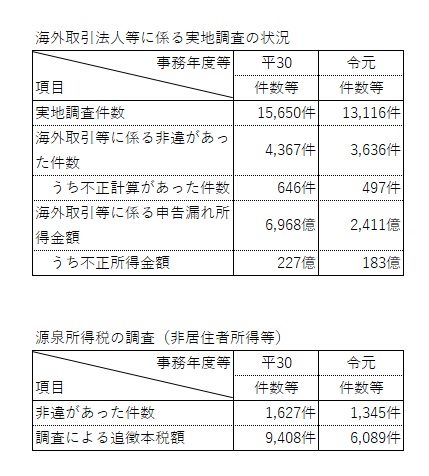

まず公表された実地調査の状況は下記の通りです。

全体的に海外関連は2018年に比べて減少していますね。

ただ、CRSなどによる情報交換が開始したのが2018年からですので、情報の整理や分析が進み、今後は増加していくことが予想できます。油断は禁物です。

1.消費税の還付申告関連

調査事例1:国外への販売を装うため、他人名義の輸出に関する書類を流用し、架空の輸出売上を計上するとともに、架空の国内課税仕入を計上した

自社の輸出のみではコンテナをいっぱいにできなかったり、輸出の手続きが複雑で対応ができない場合に他の業者に依頼して輸出をしてもらうことがあります。

この場合、輸出申告の名義は依頼先の業者となるため、何もしない場合は国内の販売として消費税が課税されます。

実際の商品の輸出者が輸出免税の適用を受けるためには、輸出を依頼した先から輸出申告等の原本をもらい、依頼者は輸出免税の適用はありませんよという旨を連絡するための「輸出免税不適用連絡一覧表」を交付する必要があります。

上記の調査事例はまったく関係のない輸出証明を悪用したパターンですが、名義貸しにより輸出した場合もきっちり書類を整えておかないと消費税の還付が受けられないこととなるので注意しましょう。

調査事例2:輸出物品販売場にて、実際に店舗に来ていない外国人のパスポートを使い、実際は国内の事業者への販売だが、外国人旅行者へ販売したことにして免税売上を計上した

2020年4月1日以降は書面による手続きが廃止され、パスポートと購入記録情報をインターネットで提示する(電子化される)こととなり利便性が向上しました。

便利になるということはこういった不正の増加にも繋がっていると推測されます。

2.海外取引法人関連

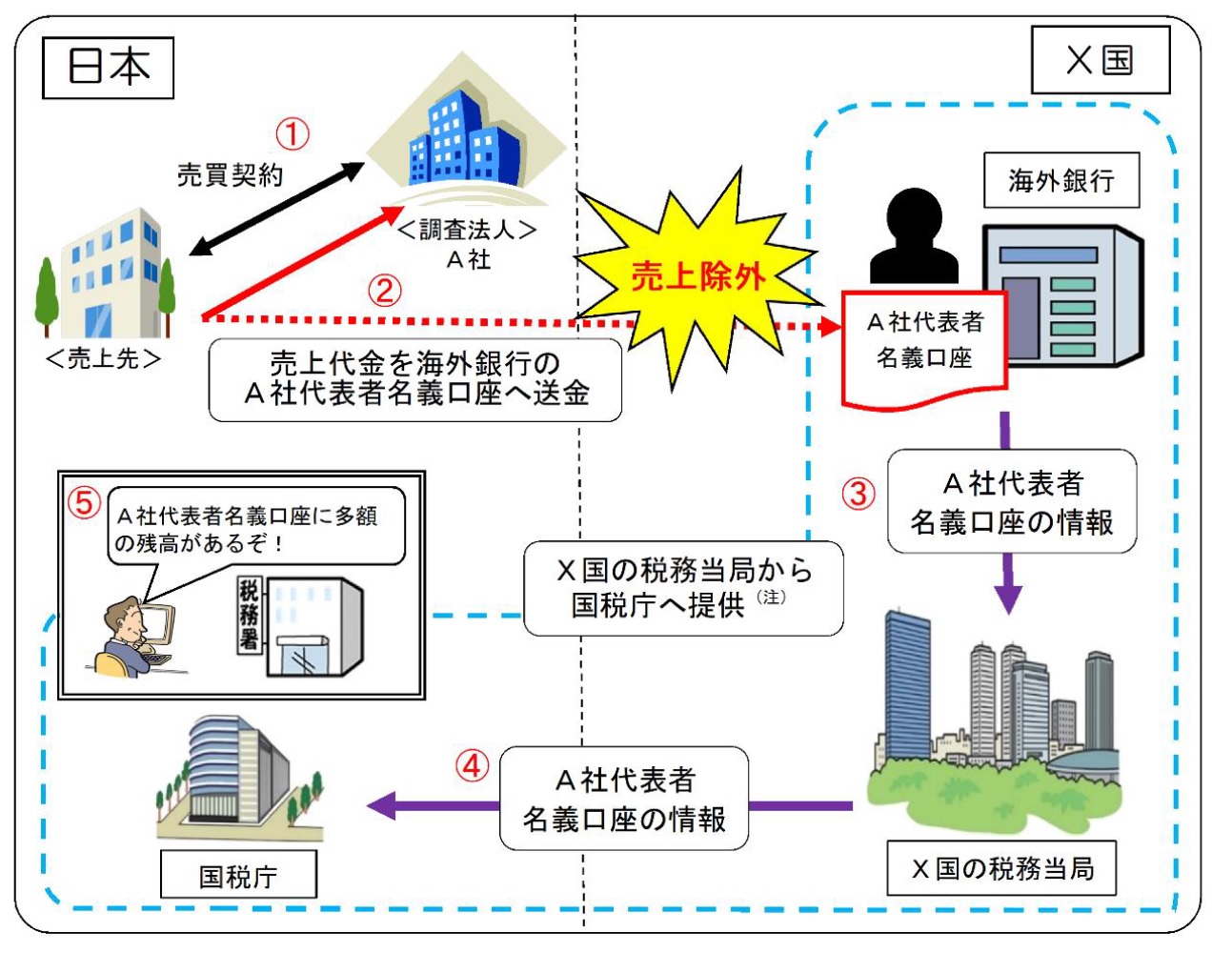

調査事例1:A法人の国内の売上代金を海外銀行のA法人代表者名義の口座へ送金し、売上を除外していた

CRSにより所得隠しが見つかった事例です。

上記図は比較的シンプルなパターンですが、下記のような流れで資金を貯めていたケースもあります。

A社の取引先→軽課税国であるZ国のA社子会社の口座へ入金

Z国の子会社は外国(A社取引先など)からの入金を正しく計上しない、あるいは適当な名目の経費を計上してCFC税制の対象となる所得を圧縮していました。

よく外国子会社の口座はCRSの対象外と勘違いされている方がいらっしゃいますが、CRSは議決権の25%以上を保有する法人で、受動的所得が50%以上又はその基因となる資産が総資産の50%以上であるような法人の口座についても情報交換の対象となります。

このケースではZ国の子会社口座がCRSにより情報交換され、多額の貯蓄から所得の申告漏れが判明したパターンです。

調査事例2:外国関係会社に対する事業支援金を経費科目に仮装していた

これは中小企業、大企業問わずよくある事例です。

子会社設立費用、人件費、旅費などを子会社へ負担させず親会社が負担するケースが典型的です。

国外関連者への寄附金として処理していれば問題ございませんが、実態とは異なる経費科目や摘要で帳簿を作成していた場合は、悪質な行為として罰則が大きくなるので注意してください。

3.源泉所得税関連

調査事例1:日本法人A社はZ国の外国親会社B社への配当の支払の際に租税条約で定める限度税率5%を源泉徴収していたが、B社はZ国の居住者ではなかった

親会社B社がZ国の居住者ではなかったことから、租税条約は適用されず、20.42%の源泉徴収が求められたパターンです。

日本の税務当局がZ国の税務当局へ租税条約に基づく情報交換を要請し外国親会社のB社の状況を調査した結果、いわゆるペーパーカンパニーであったことから租税条約の適用を否認されたケースです。

調査事例2:非居住者に支払った人的役務提供事業の対価にかかる源泉徴収漏れ

外国法人が芸能人等を日本へ派遣したり、日本でイベントを開催することは増えています。

日本法人がこのような人が提供するサービスの費用を外国法人へ支払った場合は源泉徴収が必要となるので注意が必要です。

いかがでしょうか。

2020年はコロナの影響であまり税務調査が実施されていません。

一方で実地調査があまりできなかった分、税務当局はCRSや租税条約に基づく情報交換を積極的に行い、分析を進めていると考えられます。

海外取引がある方は課税リスクが潜んでいないか、今一度見直してみてはいかがでしょうか。

あすか税理士法人

【国際税務担当】街 有帆

プロフィールはこちらをご覧下さいませ!