BLOGブログ

国内税務2024.07.10 M&Aに関する優遇税制~中小企業事業再編投資損失準備金~

日本企業における後継者不足対策や従業員雇用確保、事業拡大の選択肢としてM&Aを選択する企業数が増加傾向に有り、その数は年間4,000件以上となっています。

日本政府もM&Aを支援するスタンスで、税制面では「中小企業事業再編投資損失準備金」制度があります。

本日はこの制度について説明すると共に、当該制度を利用する上で必要な「経営力向上計画」についてもご説明致します。

1.中小企業事業再編投資損失準備金

(1)概要

この制度の概略は、下記の通りです。

・子会社株式取得価額の70%(又は90%・100%)を準備金として損金処理可能

・準備金積立後は5年間(又は10年間)据置

・その後5年間で取り崩し(益金処理)

・財務DDと法務DDを実施する必要がある

M&A実施後に、取得株式の価格の低落による損失に備えるため、その株式取得価額の70%相当額以下の金額を準備金として積み立てたときは、その積み立てた金額を損金の額に算入出来る制度です。

その準備金はそのまま置いておく(つまり永遠に課税の繰延をうける)ことが出来るわけではなく、5年経過後に5年均等額を益金の額に算入されることとされています。

この制度は令和6年税制改正で改正があり、今後は「経営力向上計画」に基づく準備金と、「特別事業再編計画」に基づく準備金の二つに分かれます。それぞれについて下記説明致します。

(2)経営力向上計画(旧制度(延長))

①適用法人

適用法人は次の通りです。

・青色申告書を提出する中小企業者(※1)

・令和3年8月2日~令和9年3月31日までの間に経営力向上計画(※2)の認定を受けたもの

・認定経営力向上計画に従って行う事業承継として他の法人の株式(「特定株式」と言います)を取得したもの(※3)

(※1)中小企業者:租税特別措置法上の中小企業者で、適用除外事業者(「過去3年以内終了事業年度の所得合計額÷各事業年度の月数合計×12」が15億円を超える法人)を除く。中小企業者判定は株式取得~事業年度末までの間、中小企業者であることが求められる。

(※2)経営力向上計画:この制度の適用をうける経営力向上計画は、事業承継等事前調査に関する記載があるものに限られる

(※3)取得価額が10億円を超えるものを除く

②適用除外

一定の表明保証保険契約を締結している場合は、本制度の提供がありません(令和6年税制改正新設)。

表明保証保険は、売主の表明保証に違反事実があった場合に、買主が売主に金銭補償請求する代わりに保険会社から保険金を受け取る仕組みです。この適用除外は、特定株式の価値低落による損失を補填する保険契約があるならば、準備金の必要性が乏しくなるためと考えられます。

③組織再編方法

この制度は株式の購入による取得に限られているため、合併・分割・株式交換・株式移転・株式交付による取得、払い込みによる取得、現物出資による取得、贈与による取得及び新株予約権の行使による取得は対象外となる点に注意が必要です。

④適用事業年度

特定株式等の取得をした日を含む事業年度で、解散日を含む事業年度及び清算中の各事業年度を除くこととされています。

⑤積立限度額

この制度(経営力向上計画)による積立限度額は、特定株式等の取得価額の70%相当額です。

⑥準備金の積立て

特定株式等の取得日を含む事業年度中に、積立限度額以下の金額を損金経理の方法により中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額を損金の額に算入することが出来ます。

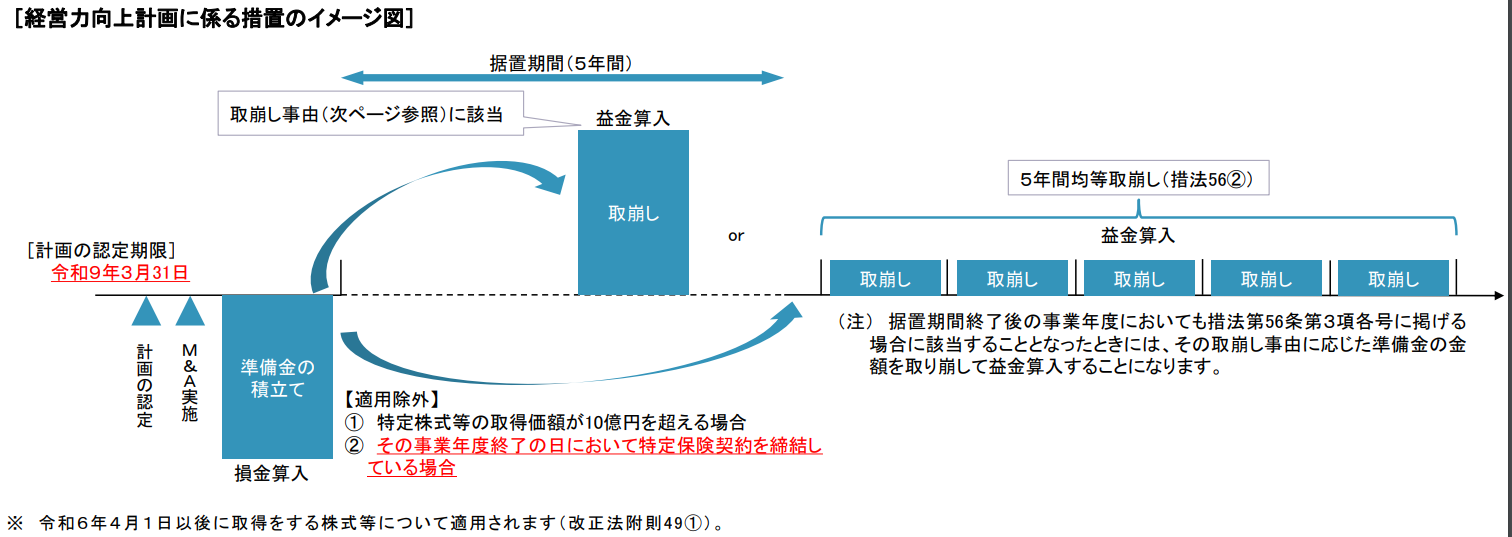

⑦準備金の取崩し(原則)

中小企業事業再編投資損失準備金のうち、積立事業年度から5年経過したもの(据置期間経過準備金額)がある場合は、「当初積立金額×事業年度月数÷60」した金額を益金算入する必要があります。

2社以上に投資している場合(つまり特定株式等の取得が2件以上ある場合)は、各投資先毎に取崩しの計算を実施します。

この積立と取崩しについて、国税庁の資料(令和6年度法人税関係法令の改正の概要)がわかりやすいので下記添付致します。

⑧準備金の取崩し(例外)

⑦は原則的な取崩で、下記に該当する場合はそれぞれに応じた取崩し方法となります。

・経営力向上計画の認定取消 → 取り消された日の準備金残額を取崩

・特定株式の全部又は一部を有しなくなった場合 → 有しなくなった部分相当の準備金残額を取崩

・合併により合併法人に特定株式を移転した場合 → 合併直前の準備金残額を取崩

・特定株式の発行法人(特定法人)が解散した場合 → 解散日における特定法人にかかる準備金残額を取崩

・特定株式の帳簿価額を減額した場合 → 減額日における準備金残額のうち減額した金額に相当する金額を取崩

・当該法人(買収を実行した親法人)事態が解散 → 解散日における準備金残額を取崩

・一定の表明保証保険契約を締結 → 締結日における準備金残額を取崩

・上記事由以外に会社が独自に取崩を実施 → その取り崩した金額相当額(任意取崩は税務上もそのまま受け入れます)

(3)特別事業再編計画(新制度)

産業競争力強化法の改正を前提に、同法施行日~令和9年3月31日までの間に特別事業再編計画の認定を受けた特別事業再編事業者が対象となります。

改正産業競争力強化法は2024年6月7日に公布されており、公布日から3ヶ月以内の政令で定める日から施行予定で、本ブログ執筆時点では未施行です。

制度の概要は(2)経営力向上計画とほぼ同様で、異なるのは下記2点です。

・積立限度額が特別事業再編計画に基づく特別事業再編(事業承継)1件目が90%、2件目以降が100%

・据置期間が10年

・株式取得価額が1億円未満、又は100億円超の場合は適用除外

計画認定のための具体的な要件等はまだオープンになっていません。おそらく、申請から認定まで相応に期間も要するものと思いますので、近々にM&Aを実行予定の場合は(2)にて手続を進めておきつつ(3)の情報を待つのが良いと思います。

2.経営力向上計画

経営力向上計画は、現況分析→経営力を向上させるために設備投資や事業承継等を実施→その結果、業種毎に目標となる指標数値(労働生産性、経常利益率、付加価値額など)をクリアできる計画を策定・申請→国の認定を受ける仕組みです。

設備投資に係る税額控除や即時償却を受ける際に必要となるので、ご存知の方も多いと思います。

ここでは、中小企業事業再編投資損失準備金に関係する部分についてピックアップしてご説明致します。

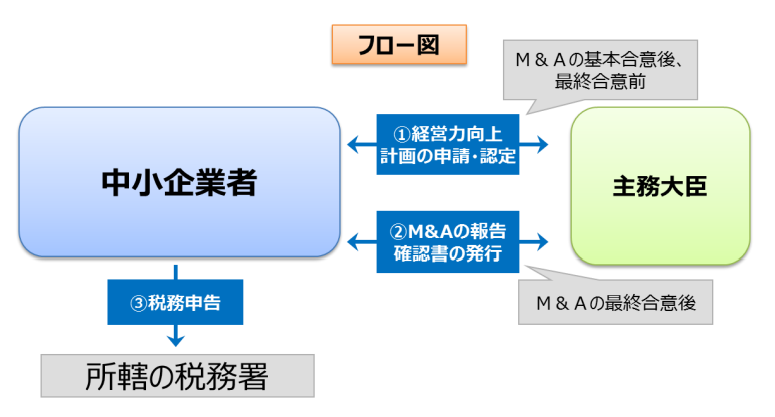

(1)申請等の流れ

流れは下記の通りです。

①『基本合意後、株式購入前』に、経営力向上計画を主務大臣に申請し、認定を受ける(認定まで2~3週間程度要すると考えられます)

②『株式購入後』にM&Aの確認報告書を主務大臣に提出

③『税務申告時』に経営力向上計画の申請書・認定書、M&A確認報告書を添付して申告

株式購入完了前に経営力向上計画の認定を受けておくことが最重要です。また、中小企業事業再編投資損失準備金特有の、株式購入後の確認書提出も忘れないようにご留意下さい。

以下、中小企業庁が公開している申請のフロー図です。

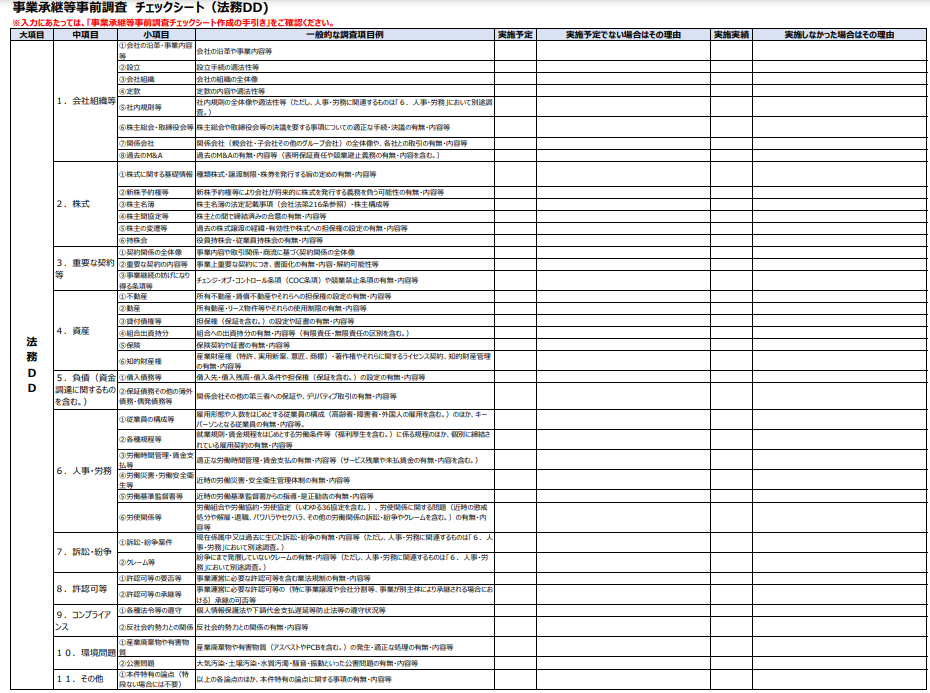

(2)事業承継等事前調査チェックシート

本制度はDD実施が要件になっていますが、その内容を主務大臣に報告するために「事業承継等事前調査チェックシート」の活用が義務づけられています。

例えば「棚卸資産」については「評価基準、評価の妥当性、仕掛品の認識・測定方法、帳簿残と実地棚卸との差異、重要な棚卸資産の視察等」は一般的な調査項目例として挙げられ、それに対する「実施予定」「実施予定で無い場合はその理由」をM&A完了前に①経営力向上計画に添付して提出、その後「実施実績」「実施しなかった場合はその理由」を記載の上、②の確認書に添付して提出する流れとなります。

買収前に相手企業をよく知ることで再編後の失敗を未然に防ごう、相手企業をよく知るためにDDを実施、DD実施すれば優遇措置がありますよ、という制度です。

如何でしたでしょうか。

今後益々M&Aは増加するのは必至ですし、私もそうあるべきだと思っています。

一方で双方をよく知らないままにM&Aすると、上手くいかないケースが多いのも実情です。

相手企業をよく知る上での一つのツールがDDといえます。

M&Aブティックの話だけではなく、しっかりと自社でDDするスタンスを持って頂くことでM&Aの成功率がアップしますので、是非プロを交えながら取り組んでいたいだければと思います。

あすか税理士法人

【国際税務・国内税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。