BLOGブログ

国内税務2024.10.02 社宅について

役員や従業員の社宅家賃を計上することにより法人税や所得税を節税するといった方法があります。

今回、社宅家賃を経費にする上での注意点などを確認していきたいと思います。

1.社宅家賃を経費計上するには

社宅家賃を給与課税されないためには次の内容に注意が必要です

⑴賃借人(契約者)は法人

契約者は法人である必要があります。役員や従業員個人が契約して法人が支払うケース

がありますが、この場合給与課税されるリスクが生じることになりますのでご注意くだ

さい。

⑵社宅管理規定を作成

適切な運営管理が出来るよう作成しましょう

⑶賃貸料相当額を徴収

法人で契約し、社宅家賃を支払うこととなりますが、その社宅に居住する役員または従

業員より賃貸料相当額を徴収しなければ給与課税されます。

次に賃貸料相当額とはいくらになるか、ケース毎にご説明致します。

2.賃貸料相当額

賃貸料相当額は役員、従業員によって算出方法が異なります。

それぞれの計算方法や留意点を説明致します。

⑴役員

①会社所有の社宅の場合

次のイとロの合計額の12分の1が賃貸料相当額になります。

イ (その年度の建物の固定資産税の課税標準額)×12パーセント

ただし、法定耐用年数が30年を超える建物(木造以外)の場合、

10パーセントを乗じます。

ロ (その年度の敷地の固定資産税の課税標準額)×6パーセント

② 借上げ社宅の場合

会社が家主に支払う家賃の50パーセントの金額と、上記①で算出した賃貸料相当額

とのいずれか多い金額

③ ①、②のうち小規模住宅(注)となるもの

次のイからハまでの合計額が賃貸料相当額になります。

イ (その年度の建物の固定資産税の課税標準額)×0.2パーセント

ロ 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

ハ (その年度の敷地の固定資産税の課税標準額)×0.22パーセント

(注)小規模住宅とはその貸与した家屋の床面積が132平方メートル(木造家屋以外

の家屋については99平方メートル)以下であるもの。

《役員社宅についての留意点》

・小規模住宅に該当するの判定の際の床面積

マンション等の場合、専有部分面積のみではなく共用部分面積も含めて判定する必要が

あります。

昨今のタワーマンションなどにおいてはフィットネスルームやゲストルームなどと

いった施設もあり、専有面積は70㎡であっても共用部分の面積を合わせると99㎡

(木造以外の場合)を超える可能性もございますので要確認です。

確認方法と致しましては固定資産税の納税通知書や効果証明書などに記載されてお

ります家屋の課税面積をご確認ください。

また、借上げ社宅の場合課税標準額の確認が必要となります。

市役所より入手する必要がありますが、その際賃貸契約書などが必要となります。

各市役所ごとに必要書類が若干変わる可能性がございますので、事前に確認してく

ださい。

・豪華社宅

社会通念上一般に貸与されている社宅と認められないいわゆる豪華社宅である場合

は、上記の計算方法の適用はなく、通常支払うべき使用料に相当する額が賃貸料相

当額になります。

いわゆる豪華社宅であるかどうかは、床面積が240平方メートルを超えるもののう

ち、取得価額、支払賃貸料の額、内外装の状況等各種の要素を総合勘案して判定し

ます。なお、床面積が240平方メートル以下のものであっても、一般に貸与されて

いる住宅等に設置されていないプール等の設備や役員個人のし好を著しく反映した

設備等を有するものについては、いわゆる豪華社宅に該当することとなります。

・社宅のうち公的部分がある場合

事務所兼社宅などといった場合、社宅の一部を公的に使用している場合は、

上記①~③により計算した金額に公的使用部分の割合又は30%を控除した金額が

賃貸料相当額となります。

・単身赴任者のような者が一部を使用しているにすぎない住宅等

次の算式により計算した金額以上の金額

当該住宅等につき①から③により計算した通常の賃貸料の額

×50㎡/当該家屋の総床面積(㎡)

・社宅が2カ所以上ある場合

本社とは別の場所に社宅がある場合の小規模住宅の判定ですが、それぞれ合算した

床面積をもって判定することになります。

・その住宅等の固定資産税の課税標準額が改訂された場合

その改訂後の課税標準額に係る固定資産税の第1期の納期限の属する月の翌月分から、

その改訂後の課税標準額を基として計算する。

⑵従業員

③により計算した金額が賃貸料相当額となります。

従業員の場合、この金額の50%相当額以上を徴収している場合、

給与課税はされません。(役員の場合この適用はありませんのでご注意ください)

《従業員留意点》

・従業員に対して貸与した住宅等の固定資産税の課税標準額が改訂された場合であって

も、その改訂後の課税標準額が現に通常の賃貸料の額の計算の基礎

となっている課税標準額に比し20%以内の増減にとどまるときは

役員社宅の場合のような改定計算は不要です。

《その他留意点》

・その住宅等が月の中途で役員又は従業員の居住の用に供されたものである場合、その居

住の用に供された日の属する月の翌月分から、役員又は従業員に対して貸与した住宅

等としての通常の賃貸料の額を計算する。

→入居月が月の途中であれば月割りせず、翌月からの徴収でよいということですね。

・プール計算

住宅等を貸与した役員又は従業員ごとに、賃貸料を徴収している場合において、その徴

収している賃貸料の額の合計額が、上記の計算方法により算出した賃貸料相当額の合計

額(従業員の場合、当該金額の50%相当額)以上であるときは、これらの全ての役員又

は従業員につき住宅等の貸与による経済的利益はないものとする。

・水道光熱費等

社宅に係る電気代等の水道光熱費に関しては個人負担となります。

会社で負担すると給与課税されるリスクが生じます。

3.賃貸料相当額の算出金額

実際に賃貸料相当額の計算をしてみましょう

役員の場合

社宅家賃:100,000円

社宅床面積:66㎡(小規模社宅に該当)

土地の固定資産税課税標準額:5,000,000円

家屋の固定資産税課税標準額:10,000,000円

10,000,000円×0.2%+12円×66㎡/3.3㎡+5,000,000円×0.22%=31,240円

以上の徴収で給与課税されません。

(従業員の場合→31,240×50%=15,620円以上の徴収で給与課税されません。)

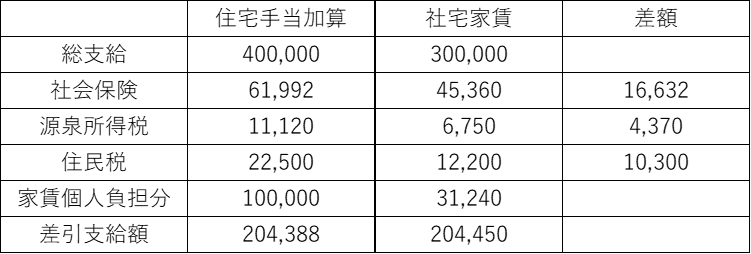

この金額を基に役員に社宅家賃を住宅手当とした場合の社会保険、税金の負担額の差

住宅手当以外の給料は30万円

住宅手当として家賃相当(10万円)支給した場合

3.その他注意事項

- ⑴短期前払費用の適用

社宅等を賃貸した場合、翌月分を当月末日までに支払などの契約になっていることが

多いかと思います。

契約に基づき支払った日から1年以内に提供を受ける役務に係るものを損金処理した場

合、この処理は認められますが、収益の計上と対応させる必要があるものについては、

後段の取扱いの適用はないものとされております。

社宅の提供を受けた役員又は従業員より賃貸料相当額を徴収、つまり収益計上となりま

すので社宅家賃については短期前払費用の適用を受けることはできません。

-

- ⑵社会保険

役員又は従業員より徴収する賃貸料相当額が「厚生労働大臣が定める現物給与の価額」(厚生労働省告示)により定められた1月当たりの住宅の利益の額に満たない場合、

その満たない金額が社会保険料の算定基礎金額に加算されることとなります。

《具体例》、大阪府で80㎡の社宅に居住している場合

66㎡(注)/1.65㎡(1畳)×1,780円(1畳あたりの金額)=71,200円

に満たない場合、加算されることとなります。

(注)居住用スペースのみとし、キッチンや風呂洗面は除かれます

以上、上手に使うと法人税や所得税が節税となりますので改めてご検討いただけたらと思います。

あすか税理士法人 白川 達也