BLOGブログ

国際税務2024.02.21 相続人が非居住者、課税対象となるのは??

1.はじめに

社会保障制度に対する懸念など、日本人の海外永住は増え続けています。日本には住所がなく生活拠点を海外へ移している状況下で、相続などで財産を取得した場合、相続税の課税対象になるのはどの部分なのでしょうか?

2.国内に住所のない相続人とは?

今回のブログでは相続人(被相続人である故人が残した相続財産を受け継ぐ人)が国内に住所を有していない場合について解説します。

「住所」とは個人の生活の本拠を意味しており、生活の本拠であるかどうかは客観的事実によって判定することになります。

なお、留学や海外出張などで一時的に日本国内を離れている場合、日本国内に住所があると判定されます。

より詳しい用語の説明についてはこちらのブログをご覧ください。

3.相続税の納税義務者と課税対象

相続または遺贈により財産を取得したときに故人である被相続人の住所が国内にある場合には、相続人が国内に住所がなかったとしても基本的には国内財産・国外財産にかかわらずすべての財産が課税対象になります。

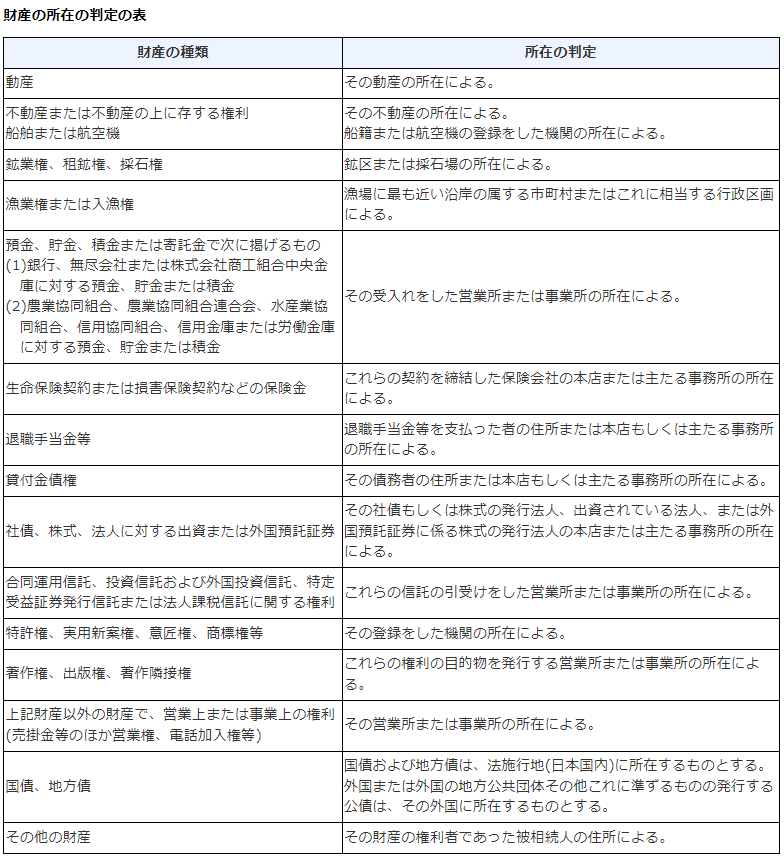

また、その財産が日本国内にあるかどうかは財産の種類によって判定する必要があります。

(抜粋)国税庁_No.4138 相続人が外国に居住しているとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4138.htm

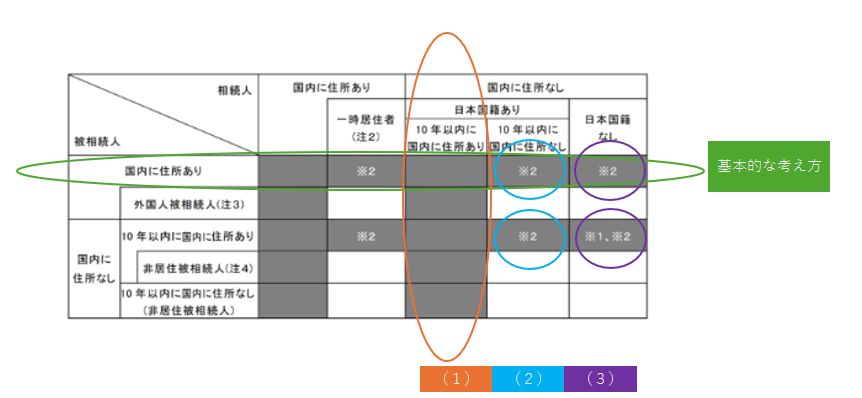

基本的な考え方は上記に示した通りですが、次の3つのパターンに当てはまる場合にも国内財産・国外財産にかかわらず、すべての財産が課税対象となります。

(1)財産を取得したときに「日本国籍」あり&被相続人の死亡した日前10年以内に日本国内に「住所」あり

(2)財産を取得したときに「日本国籍」あり&被相続人の死亡した日前10年以内に日本国内に「住所」なし&被相続人が外国人被相続人または非居住被相続人でない

(3)財産を取得したときに「日本国籍」なし&被相続人が外国人被相続人、非居住被相続人または非居住外国人でない

これらを判定する上で大切なのが、「日本国籍」と「住所」の有無を分けて考えることです。

また、故人である被相続人についても判定が必要です。

外国人被相続人:相続開始の時に在留資格を有し、かつ、日本国内に住所を有していた人

非居住者被相続人:

・相続開始の時に日本国内に住所を有していなかった被相続人で相続の開始前10年以内のいずれかの時において日本国内に住所を有していたことがある人のうち、そのいずれの時においても日本国籍を有していなかった人

・相続開始の時に日本国内に住所を有していなかった被相続人で、その相続の開始前10年以内に日本国内に住所を有していたことがない人をいいます。

非居住外国人:平成29年4月1日から令和4年3月31日までの間に相続または遺贈により財産を取得した場合において、平成29年4月1日から相続または遺贈の時まで引き続き日本国内に住所を有しない人で日本国籍を有しない人をいいます。(令和5年4月1日現在法令)

これらを、まとめると次の通りです。

(抜粋・加筆)国税庁_No.4138 相続人が外国に居住しているとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4138.htm

4.まとめ

相続はいつ何時起こるか分からないものですが、相続税の申告期限は相続人が死亡したことを知った日(通常、被相続人の死亡の日)の翌日から10か月以内、と決して余裕がある訳ではありません。ご自身の状況を整理し、何が課税対象になるのかについては慎重に検討する必要があると考えます。特に海外永住のように、日本国内から離れて生活をされている場合には、納税義務者や課税対象の判定から納税まで時間を要する可能性があるため注意が必要です。

あすか税理士法人

【スタッフ】中村麻侑子