BLOGブログ

会計・ファイナンス・監査2024.02.28 東京証券取引所 「資本コストや株価を意識した経営」のポイントを公表

東京証券取引所は、「投資者の視点を踏まえた「資本コストや株価を意識した経営」のポイントと事例」を公表しました。今回は、この内容について、整理してみたいと思います。

1.「資本コストや株価を意識した経営」とは?

コーポレートガバナンス・コードにおいては、企業の持続的な成長と中長期的な企業価値を実現するために、資本コストや資本収益性を十分に意識した経営資源の配分が重要であることが示されています。(原則5-2)

その一方で、プライム市場の約50%、スタンダード市場の約60%の上場会社が資本収益性(ROEが資本収益性の1つの目安とされている8%未満である)や成長性(PBRが1倍未満である)の観点で課題がある状況となっています。

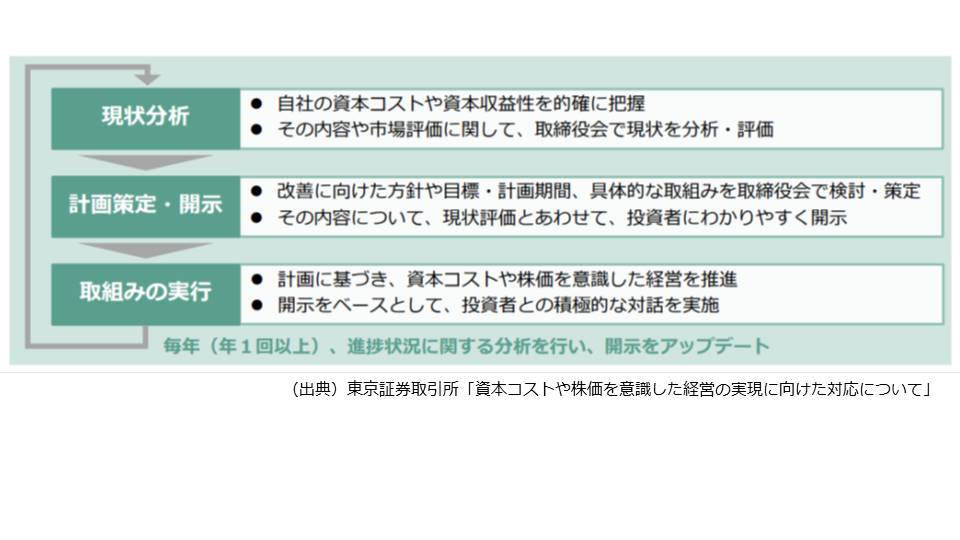

そのような背景から、上場会社に対して、損益計算書上の売上や利益水準だけでなく、資本コストや資本収益性を意識した経営の実践を求めるため、東京証券取引所は、プライム市場・スタンダード市場のすべての上場会社を対象にして、以下のようなサイクルを回していくことを求めました。

※詳しくは、こちらのブログをご覧ください。

2.投資者の視点を踏まえたポイント

今回、東京証券取引所は、国内外の多くの投資家との面談に基づき、前述の取組みについて、投資者が企業に期待している取組みのポイントやそれらのポイントが押さえられていると一定の評価がなされている取組みの事例、また、投資者目線とギャップのある事例を取りまとめて公表しました。ここでは、企業に期待されている取組みのポイントについて整理してみます。

(1) 現状分析・評価

① 投資者の視点から資本コストを捉える

株主資本コストが「投資者の期待収益率」であるという観点からは、資本コストの水準について「株主・投資者と認識が揃っているか」という点がポイントとなり、そのためには、次のような取組みが期待されるとしています。

✔ 自社で認識している資本コストの水準と併せて、算出に用いたモデルやパラメータを開示する

✔ 複数のモデル・パラメータを用いて分析する

✔ 説明会や面談を通じて、株主・投資者に自社の資本コストの水準についてヒアリングする

逆に、画一的な算出式に拘りすぎたり、株主・投資者からの指摘を恐れて、対外的な開示を控えることは、投資家目線とのギャップがある事例として紹介されています。

② 投資者の視点を踏まえて多面的に分析・評価する

単に、PBRが1倍を超えているとか、ROEが8%を超えているということだけではなく、資本収益性(ROEやROIC等)と市場評価(PBRやPER等)の組み合わせから、会社のポジションを確認し、それらが十分でない場合は、その要因を分析することが期待されるとしています。

また、上記の指標を他社との比較や時系列に分析したり、セグメント別の資本コストや資本収益性を分析することも有用であるとされています。

③ バランスシートが効率的な状態となっているか点検する

資本コストや資本収益性を意識した経営を行うということは、バランスシート(貸借対照表)の内容を意識する必要があります。すなわち、自社のバランスシートが効果的に価値創造に寄与する内容となっているか、定期的に点検することが期待されています。

すなわち、事業運営や成長投資を進めていくにあたって過剰な資金を抱えていないか、その他の資産についても収益獲得の観点から必要なもの(適正水準)となっているかを点検するということです。

また、その点検結果や改善が必要と認められた場合の改善計画を、株主・投資者に分かりやすく開示することも有効な手段とされています。

(2) 取組みの検討・開示

① 経営資源の適切な配分を意識した抜本的な取組みを行う

中長期的な目線を持つ株主・投資者が企業に期待するのは、抜本的な取組みを進め、経営資源の適切な配分を実現することとされています。具体的には、資本コストや資本収益性を意識しながら、以下の取組みを進めていくことが期待されています。

✔ 知財・無形資産創出に繋がる研究開発投資

✔ 人的資本への投資や設備投資

✔ 事業ポートフォリオの見直し

また、バランスシートの点検を行った上で、将来目指すバランスシートの姿を検討し、それに至るまでの計画を策定することや資本を成長投資や株主還元にどのように配分していくのかというキャッシュアロケーション方針を策定することも有効な取組みであるとされています。

② 資本コストを低減させるという意識を持つ

中長期的な企業価値向上の実現に向けては、資本コストを上回る資本収益性を達成し、その差(スプレッド)を拡大させていくことが必要になります。このため、資本収益性を高める取組みと同時に、資本コストを低減させる取組みも重要であると指摘されています。

資本コストの決定要因は様々ですが、情報開示が不十分な場合は、経営の不透明性が投資家の不安要素となり、株主資本コストの上昇要因となります。このため、開示情報の拡充や効果的な投資家との対話により、情報の非対称性を解消することが有効であるとされています。

また、コーポレートガバナンスの強化も、投資家の経営に対する信頼や収益の安定性・持続性に対する確信度を高め、株主資本コストの低減に繋がるとされています。

③ 中長期的な企業価値向上のインセンティブとなる役員報酬制度の設計を行う

中長期的な企業価値向上の実現に向けては、経営者自身が企業価値向上を自分事として捉えることが重要です。

このため、株主・投資者の立場からも、経営者のインセンティブがどのように設計されているか、すなわち、役員報酬制度が中長期的な業績や企業価値向上に向けたインセンティブとなっているかは、投資判断上の大きな材料となっているそうです。

また、マネジメント層や一般社員の方にも、企業価値向上に向けたインセンティブを与えること(自己株式やストックオプションの付与)は、幅広い社員の方が株主・投資者目線を理解して頂くことに繋がり、企業価値向上に向けた有効な手段と考えられるとされています。

④ 中長期的に目指す姿と紐づけて取組みを説明する

中長期的に目指す姿との実現に向けて、どのような意図で各取組みを実施するのか、各取組みがどのように課題解決に繋がるのかを分かりやすく開示することによって、株主・投資者の理解が深まり、対話の進化に繋がるとされています。この観点からは、以下のような取組みが考えられるとされています。

✔ 目標とする経営指標をいくつかの要素に分解し、要素ごとに改善に向けた取組みを示す

✔ ロジックツリーなどを用いて、各取組みが目標の実現に繋がる道筋を明確に示す

✔ 長期的な時間軸での成長に向けた方針や道筋(エクイティ・ストーリー)を示し、その中に各取組みを位置付けて説明する

(3) 株主・投資者との対話

① 経営陣・取締役会が主体的かつ積極的に関与する

多くの投資家は、対話の内容が経営層に届いていないと感じているそうです。対話を実効的なものとするために、経営陣や取締役会が、対話の重要性を十分に理解した上で、主体的に関与していくことが期待されています。

そのための取組として、以下のような点が挙げられています。

✔ IR(Investor Relations)やSR(Shareholder Relations)を成長のドライバーとして捉え、社内リソースを適切に配分する

✔ 経営陣自らが株主・投資者との対話に積極的に参加し、直接コミュニケーションを図る

✔ 株式・投資者の求めに応じて、社外取締役が対話に参加し、経営を監督する立場として、ガバナンスの現状や課題認識等について話をする

また、対話で得られたフィードバックを経営陣・取締役会で共有し、対話の内容を企業価値向上に向けた意思決定に繋げるための取組も期待されています。

② 株主・投資者の属性に応じたアプローチを行う

一口に投資者といっても、投資行動や企業に対する対話・エンゲージメントのスタンスは異なります。このため、対話の相手方の属性やマテリアリティを十分に理解した上で、タイプに応じたアプローチを行うことが期待されています。

また、自社の事業をよく理解し、成長の伴奏をしてくれる投資者を自らターゲティングし、企業側から積極的にアプローチすることも考えられるとしています。

③ 対話の実施状況を開示し、更なる対話・エンゲージメントに繋げる

対話の実施状況や実例、また、そこで得られたインプットが経営の意思決定にどのように取り入れられているかなどを株主・投資者に示すことで、更なる対話・エンゲージメントの進化に繋げることが重要であるとされています。

東京証券取引所は、プライム市場の全上場会社に対して、「株主との対話の推進と開示」の要請を行っており、各社の状況を踏まえて開示を行うことが期待されています。(詳細については、こちらのブログをご参照ください。)

あすかコンサルティング株式会社

【会計コンサルティング担当】津田 佳典

プロフィールはこちらをご覧くださいませ!