BLOGブログ

国内税務2022.10.26 副業年収300万円以下は税金が不利?「副業300万円問題」どうなったの??

会社員として働きながら副業収入を得ている人が増えています。

2022年8月、そのような人たちが騒然となった事件が起きました。

それが、「副業300万円問題」です。

国税庁が「年収300万円以下の副業収入は原則として雑所得」とする案を公表したのです。

その結果、7,000件を超える反対意見が殺到!!!(通常の70倍の数だそうです!(゚Д゚))

「300万円はハードル高すぎ!」

「政府の副業推進と逆行してる!」

なぜこんなに批判されたのでしょうか?

副業収入は「事業所得」もしくは「雑所得」に区分されます。

そのうえで、どちらに区分されるか???が重要なんです。

「事業所得」は、副業が赤字になった場合に本業の給与所得と相殺ができる「損益通算」が利用でき、高い節税効果を狙えます。

他にも一定の基準を満たせば、黒字でも最大65万円を控除できる「青色申告特別控除」が利用できるなど、「事業所得」は税制上の優遇措置が多いのです。

一方、「雑所得」はそれらの優遇措置が使えません orz

多くの反対意見を受け、結果的に国税庁は改正案の大幅な修正を迫られることになり、2022年10月7日に改正所得税基本通達を公表しました。

今回はその「副業300万円問題」がどう決着したのか??

「事業所得」「雑所得」はどうやって区分すればいいのか??

確認したいと思います!!

あくまでも原則は社会通念で判定

事業所得か?雑所得か?は「その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうか」で判定することが原則です。

「社会通念で事業と言えるかどうか?どうやって判断するんや???」ってなりますよね。

この点については、過去の裁判例を踏まえて①~⑤を総合的に勘案して判断することになります。

①営利性・有償性があるか?

②継続的・反復的に行っているか?

③自己の危険と計算において行っているか?

④その取引に投下した精神的あるいは肉体的労力の程度はどうか?

⑤人的・物的設備があるかどうか?

「帳簿書類の保存の有無」・「収入300万円」を明確な判定基準として設定

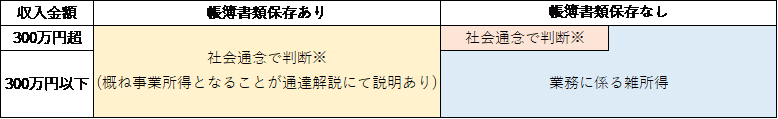

今回の通達改正では、原則的に社会通念で判断されるものとしながらも、より明確な基準として「帳簿書類の保存」・「収入300万円」という2つの基準が設定されました。

文字にするとややこしいので、今回の改正を図で見たいと思います。

(パブリックコメントからの変更点(国税庁)を参考に作成)

帳簿書類(帳簿・請求書等)の保存があれば概ね「事業所得」と認められるとし、「300万円」の基準の存在感は大幅に薄まりました。

結果的には「事業所得」を広めに認める形に落ち着いたと言えます。

帳簿書類を保存しても「事業所得」と認められないケース

なお、図の※の部分に関して、次の①②の場合は帳簿書類を保存していたとしても自動的に事業所得に区分されるわけではなく、事業と認められるか否かを個別的に判断することとしています。

①副業の収入金額が概ね3年程度の期間300万以下で、主たる収入金額(本業の給与収入)に対して10%未満の場合

②副業が例年赤字で、かつ、赤字を解消するための活動を実施していない場合

①では、本業に対して副業の規模があまりにも小さい場合(10%未満)は「雑所得」となりそうですね。

②では、従来散見されていた、収入がかなり少ないのにも関わらず、多額の経費を計上して「事業所得の損失を本業の給与所得と相殺する」節税スキームが封じられたことになります。

まとめ ~どのように対策するべきか?~

副業が「事業所得」として認められれば、「損益通算」を利用できるほか、「青色申告の特典」が受けられるなど、一定の基準を満たせば税制的な優遇を受けることができます。

ただ、今後は特にある程度の規模の黒字副業の所得区分判断は難しくなりそうですね。

それでは今回のまとめです。(★は講じた方いいかもしれない対策です★)

・原則は「社会通念」で判断

・「300万円」のラインは実質的にほぼ無くなった。

・帳簿や請求書等の保存で「事業所得」と認められる可能性が広がる

・帳簿書類を保存しても例外的に「事業所得」にならないケースあり

★会計ソフトなどを用いて記帳しておく(帳簿の保存)

★請求書・領収書などの書類を保存しておく(書類の保存)

★副業収入UPで「事業所得」認定の可能性が広がる

あすか税理士法人

スタッフ