BLOGブログ

国際税務国内税務2019.10.30 チュートリアル徳井氏に学ぶ!申告漏れや不正申告で失うもの~ドバイ税制おまけ付き~

まず、先般の風水害に被災された方々に、心からお見舞い申しあげます。

同時に、復興に尽力されている皆様には、本当に頭が下がります。ラグビーワールドカップで敗れた選手たちが復旧を手伝って下さっている姿は記憶に新しいですね。

ラグビーワールドカップでは、ニュージーランドVSイングランドで、ニュージーランドのハカ中にイングランドがとった行動が「妨害」にあたり罰金が科されるなど驚かされる事件がありますが、「税金の世界」でも、日本の経営者や税理士を驚かせた(?)事件がありました。

『お笑いコンビ チュートリアル徳井氏の申告漏れ、過少申告』です。

1.どんなビジネスの流れだったのか?

そもそも吉本興業から徳井氏個人の手元にお金が入るまでのルートには二つの選択肢があります。

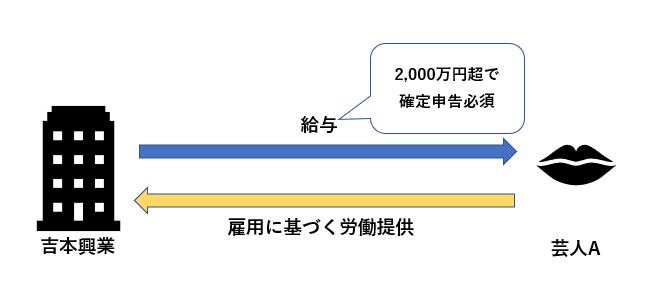

《 パターンA 》

吉本興業に直接雇用されている芸人さんは「給与」を支給されます。

給与からは所得税・住民税・社会保険料が天引きされます。

天引き=実負担者は芸人さん、なので給与を支給された時点で自動的に納税を済ませていることになります。

尤も会社があずかり知らない他の所得(闇営業とか)があったり、給与額が年間2,000万円を超える場合は、別途個人的に税金を計算・申告納税する「確定申告」が必要となります。

パターンAを図にするとこんな感じで、シンプルなビジネス図ですね。

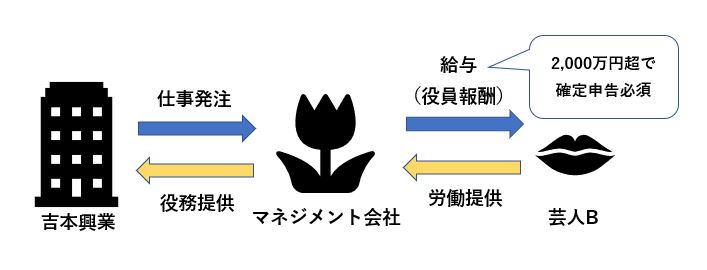

《 パターンB 》

吉本興業と芸人さんの間に「別の法人」が挟まるパターンです。

この法人は芸人さんやその近しい方が設立し、「芸人さんのマネジメント」をするケースが多いと思います。

徳井氏はこのパターンBを利用していました。

力がある芸人だからこそ吉本興業からこの形が認められたのかなと思います。

パターンBを図にするとこんな感じで、パターンAよりやや複雑になります。

今回の徳井氏はこのパターンBを採用していました。

一件、給与でお金を貰った方が楽そう(逆を言えばパターンBは面倒くさそう)なのに、パターンBが選ばれるのは何故でしょうか。

2.マネジメント会社を設立するメリットは?

マネジメント会社を設立するメリットは数字を見た方が早いので、前提を置きながら数字でご説明します。

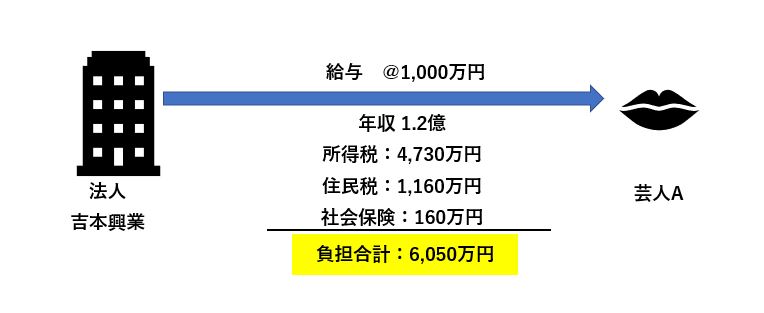

例えば吉本興業から毎月1,000万円の給与を貰っていたとします。数字は仮定です。

パターンAでの税負担額は次の図の通りです。

給与(=吉本興業からの受注)1億2,000万円に対して、所得税・住民税・社会保険等の負担総額が約6,000万円強、額面給与のうち手取りは50%のイメージですね。

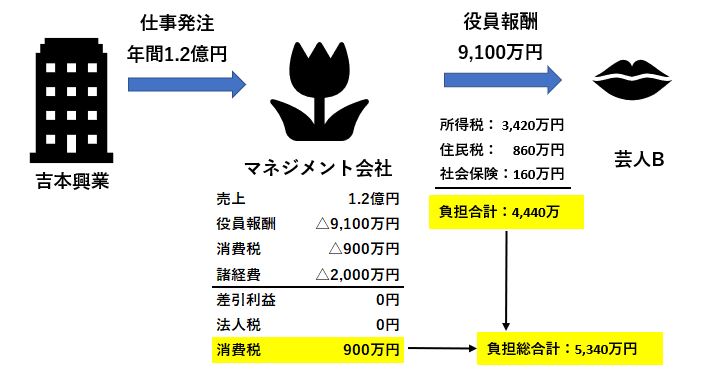

ではパターンBの場合はどうなるでしょうか。

前提として、マネジメント会社は年間2,000万円の経費があるものとします。

負担総額が約5,300万円強となり、パターンAに比べて負担額が700万円減ることになります。

これがマネジメント会社を設立する大きなメリットとなります。

デメリットである消費税納税を考慮しても尚、メリットの方が大きい場合があるわけです。

このビジネススキーム自体は違法ではありません。

では徳井氏の場合は、どんなまずいことが起こっていたのでしょうか?

3.チュートリアル徳井氏のケース

本件について、徳井氏にまつわる事実を列挙致します。

以下は吉本興業のHPで公開されている情報を基にしています。

【マネジメント会社】

・2009年設立

・2010年3月期(1期)~2012年3月期(3期)

期限内申告せず、税務署からの指摘を受け2012年6月申告、納付済み

・2013年3月期(4期)~2015年3月期(6期)

期限内申告せず、税務署からの指摘を受け2015年7月申告、納付は滞納(2016年5月預金差し押さえ)。2018年9月に国税局の税務調査(3期~6期の申告について旅費・衣服代など2,000万円の経費が否認)

・2016年3月期(7期)~2018年3月期(9期)

期限内申告せず、2018年11月~12月に税務署からの指導に従い期限後申告(三年間で1億1,800万円の所得申告漏れ)

・2019年3月期(10期):期限内申告

・社会保険は現在まで未加入

【徳井氏個人】

・2012年~2014年:期限内申告せず、2015年7月申告

・2015年~2017年:期限内申告せず、2018年11月頃申告

無申告が9年続いたインパクトは非常に大きいです。

ただし、税理士である私の私見ですが、いわゆる『脱税の意思』は全く感じられません。脱税の意思がある人は、

・きっちり全て期限内申告している(申告内容に虚偽が混在する)

・全く無申告で、税務署から指摘を受けたら法人を閉める(閉鎖する)か代表者や本店所在地(納税地)を変える

のいずれかの行動を取ると思います。

ご本人も仰っていましたが「本当にルーズだった」のだと思います。

預金差し押さえを経験しても、尚無申告、となるとさすがに税務当局も黙ってみているわけにはいかない状態だったと思います。

税金を秘匿する意思があったとは全く感じず、2019年3月期は期限内申告したとのことなので、この状況を続けることが一番大切だと感じます。

本件とは別に、結構期限後に申告されているケースがあると聞いたことがあります。

今回は2,000万円の経費を否認されたとありますが、適切にタックスマネジメントをしていればそのようなことにはならなかったはずで、むしろ納めるべき税金は圧縮できたのかも知れないと思います。

重加算税180万円+無申告加算税510万円で計690万円。

ルーズの代償はこの税金だけではすまず、本業に多大な影響が出ていますね。

今回は芸能人のケースでしたが、一般人経営者の方も大小の違いはあれど一緒だと思います。

無申告であったり、個人経費を無理に法人で落としたりしていると、後で必ず分かります。そのときに失うもの大きい、と本事案から学び取って頂ければと思います。

最後に、本件に関連して徳井氏がドバイに住みたい、と言っていたとの噂を聞きましたので、ドバイ税制を少し調べてみましたので、その情報を記載します。

4.徳井氏がドバイに移住するとどうなっていたのか?

なかなか、ドバイの税制を直接知ることは困難なため、JETRO様等の情報を基にまとめました。ご了承下さいませ。

・法人税

アラブ首長国連邦としての法人税制度はないですが、各首長国が独自に法人税制度を設けており、ドバイもその一つです。

ただし、「外国銀行支店・石油・ガス・石油化学会社」以外の法人については徴収されません。つまりゼロです。

・個人所得税

制度そのものがありません(!!!)

・不動産譲渡税

移転税(transfer charge)が4%課税

(日本は長期譲渡で20%)

・消費税(VAT)

2018年1月1日から5%のVAT導入

その他、たばこ100%、清涼飲料水の一部50%、エナジードリンク100%の物品税が課税

・社会保険料

従業員5%、会社15%負担

・その他

住宅や商業施設については、賃料に対し住宅5%、商業施設10%の地方税を賃借人が納税

ドバイに法人設立をする際は、外資企業を誘致しているフリーゾーンで会社を設立すると、100%外国資本で会社所有が出来たり、長期での土地リースが可能になったりするそうです。

また、移住する際にはプロに居住者ビザのサポートをお願いする必要がありますが、永住権が無いため要注意です。基本3年間の居住者用ビザの更新が必要になるようです。ドバイの制度が変わる可能性もゼロとは言えないため、安定的とは言えないのかなと感じます。

また、海外移住する際は次の点にも注意が必要だと思います。

・現地の生活にかかる費用の見積

実際に現地に赴き、生活に係る金額を肌で感じましょう!

・日本に含み益を抱えた有価証券があるなら税理士に相談

国外転出時課税制度があるため、検討せずに移住すると思わぬ税負担を強いられることとなります。

海外移住する前には、必ず国際税務に強い税理士に相談されることをお勧め致します。