BLOGブログ

国際税務2021.10.20 【国際税務】外国税額控除⑤~払っていない税金を外国税額控除?みなし外国税額控除~

日本法人が海外で利益を得た場合、原則日本で課税されますが、海外でも税金が課税されるケースがあります。

結果として、一つの所得に対して二重課税が生じますが、それを排除する仕組みとして『外国税額控除』制度があるのは皆さんご存じのことと思います。

それでは、「払ってもいない税金を日本の法人税から控除してくれる制度」があるのはご存じでしょうか?

今回は、そんな夢のような制度である「みなし外国税額控除(タックススペアリングクレジット)」について説明したいと思います。

1.みなし外国税額控除とは

発展途上国等では自国の経済発展を図るため、企業誘致を積極的に行っているケースがありますが、その企業誘致の一環として「税制優遇措置」を採用することがあります。

自国に進出してもらう代わりに、安い税負担環境を提供する形です。税制優遇措置により法人税収が減る半面、企業進出により雇用を生み、結果としてその他の税収が増えることを狙うイメージです。

租税減免措置がある国へ進出し、その国で日本企業が利益を得た場合、日本企業が現地で支払う税金は減免後の少ない税金で済みますが、日本の法人税は全世界所得課税なので、結局海外の所得も含めて日本の法人税率で税計算が回ります。

外国税額控除制度を利用することにより、現地の税金は日本の法人税から控除できますが、その現地の税金は減免後の少ない税金なので、結果として日本の法人税から差し引く税金も少なくなってしまいます。

そうすると、発展途上国等がせっかく租税減免措置を導入しても、進出する側にメリットが出ないケースも出てきます。

これらの対応策として、発展途上国等において減免された租税について、これを納付したものとみなして外国税額控除を適用できるように租税条約で約しているのが「みなし外国税額控除」制度となります。

現地で納めてもいない税金を、日本の法人税から控除する。まさしくグローバルな節税策とも言えますね。

これ、仮に様々な国を対象に日本でみなし外国税額控除が出来てしまうと、日本の税収が不当に減ってしまうことになります。

よって日本は、みなし外国税額控除について「廃止」又は「期限付き」とするスタンスを取っていますが、現状まだ有効な対象国もあります。「発展途上国等」と言えるかしら?という相手国もありますので、次のテーマで、その相手国と内容について確認してみましょう。

2.みなし外国税額控除の対象国とその内容

現在、日本が締結している租税条約で「みなし外国税額控除(タックススペアリングクレジット)」が有効なのある国は下記6か国となります。

なお、フィリピンについては租税条約には規定がありますが、2006年に交わした議定書により、2017年1月1日以後開始事業年度からは適用しない旨が定められているため、ご注意くださいませ。

以下、カッコ内が租税条約による減免後の税率、カッコ外がみなし外国税額控除により納付したとみなしてくれる税率となります。

なお、「使用料」は「ロイヤリティ」と読み替えていただくとイメージしやすいかと思います。

(1)中国

利子:10%(10%以下)

使用料:20%(10%以下)

第23条3

第23条2(a) に規定する控除(日本の外国税額控除)の適用上、中国の租税は次の率で支払われたものとみなす。

(b) 第11条2の規定の規定が適用される利子については10%

(c) 第12条2の規定の規定が適用される使用料については20%

(2)タイ

使用料:タイ法令によって課される税率(15%以下)

第21条3

第21条2(a) に規定する控除(日本の外国税額控除)の適用上、「納付されるタイの租税」には、第12条2(使用料)の規程に従って軽減が行われないとしたならば納付されたとみられるタイの租税の額を含むものとする。

(3)ブラジル

利子:20%(12.5%)

使用料:25%(12.5%※)

※商標権や映画フィルムの著作権等の使用料は15%

日伯租税条約(日ブラジル租税条約)

第22条(2) (a) (ⅰ)

日本国の居住者がこの条約の規定に従ってブラジルにおいて租税を課される所得をブラジルにおいて取得するときは、その所得について納付されるブラジルの租税の額は、その居住者に対して課される日本国の租税から控除する。

第22条(2) (b) (ⅰ)

(a) (ⅰ) に規定する控除の適用上、ブラジルの租税は常に、

(A) 第11条(2) (b) 及び (c) の規程が適用される使用料については25%

(B) 第10条(2) の期知恵が適用される利子については20%

の率で納付されたものとみなす。

(4)バングラデシュ

利子:5%※(10%)

※バングラデシュでの課税が5%未満のときに、5%納付したものとみなされる

使用料:10%※(10%)

※バングラデシュでの課税が10%未満の時に、10%納付したものとみなされる

日バングラデシュ租税条約(日番租税条約)

第23条3

1(a) に規定する控除(日本における外国税額控除)の適用上、第12条2の規程が適用される使用料について、バングラデシュにおいて納付される租税の額が当該使用料の額の10%を下回る場合には、バングラデシュの租税は、当該使用料の額の10%の率で納付されたものとみなす

第23条4

1(a) に規定する控除(日本における外国税額控除)の適用上、第11条ⅱの規程が適用される利子についてバングラデシュにおいて納付される租税の額が当該利子の額の5%を下回る場合には、バングラデシュの租税は、当該利子が次のいずれかのものの適用を受けるときに限り、当該利子の額の5%の率で計算されたものとみなす。

(5)ザンビア

利子:ザンビア法令によって課される税率(10%以下)

使用料:ザンビア法令によって課される税率(10%以下)

日ザンビア租税条約(日賛租税条約)

第22条(2) (c)

(a) 及び (b) の控除(日本における外国税額控除)の適用上、ザンビアの租税につき、 第10条(利子)及び第11条(使用料)の規程に従って軽減又は免除が行われなかったものとした場合に納付されたはずである租税の額は、納税者によって納付されたものとみなす。

(6)スリランカ(セイロン)

使用料:スリランカ法令によって課される税率×25%(0%免税)

日セイロン租税条約(日錫租税条約)

第15条(2) (c)

(a) の日本国の租税からの控除(日本における外国税額控除)の適用上、第8条(使用料)の規程が適用されなかったとすれば納付されたはずであるセイロンの租税の額の25%は、同規定に基づいて使用料について納付される軽減されたセイロンの租税の額に加えて、日本国の居住者によって納付されたものとみなす。

いかがでしょうか。

特に中国の使用料(ロイヤリティ)、ブラジルの利子・使用料(ロイヤリティ)のインパクトが大きいので適用漏れにご注意下さい。

3.申告上の注意点

最期に、みなし外国税額控除(タックススペアリングクレジット)の適用を受ける場合の注意点を二つご紹介致します。

(1)別表四での加算要否

通常の外国税額控除の場合、当該外国税額について一旦別表四で加算した上で、税額控除の提供をうけることとなります。

では、みなし外国税額控除の対象となり、納付したものとみなされた部分の税額については別表四での加算が必要になるのでしょうか?

答えは「加算不要」となります。みなし外国税額部分は日本で損金経理をされたわけでもないので、加算が不要である事は何となくご理解頂けるかと存じます。

(2)適用要件

みなし外国税額控除を受けるための要件は下記二点です。

A)B)を証明する書類を添付(通常の外税控除と同様で、現地で課された税金の証明書類が必要)

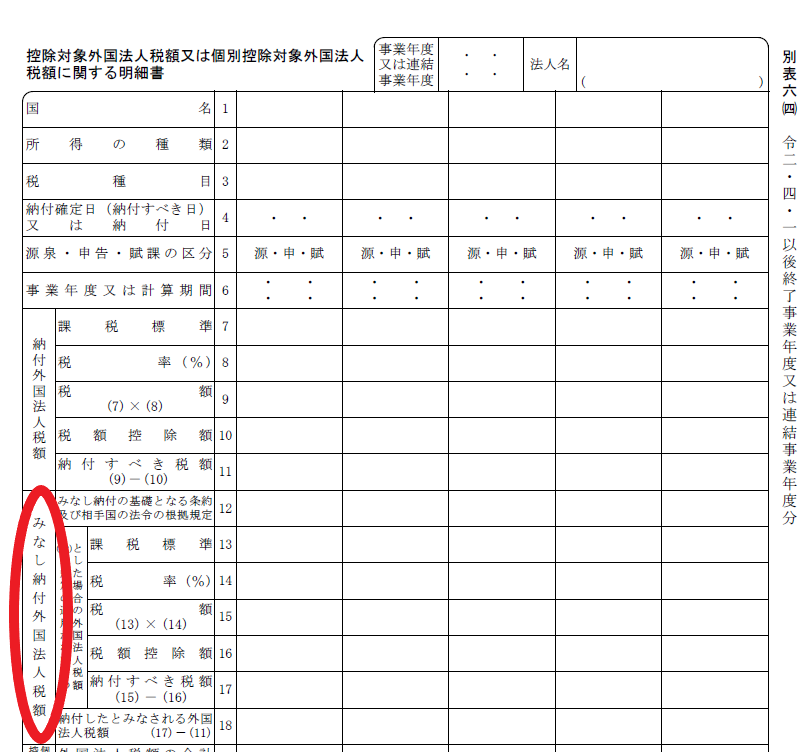

B)適用を受けようとする事業年度の確定申告書等に、みなし外国税額の計算の明細を記載

今回は、みなし外国税額控除についてご説明しました。

適用が漏れていても税務当局は指摘してくれないと思いますので、税制恩典をしっかり享受するよう、該当する可能性がある企業の方は再確認してみてはいかがでしょうか。

源泉税免除の恩恵を受けるために租税条約届の提出が必要ですが、その電子化に関するBlogもございますので、気になる方是非御参照下さいませ。

あすか税理士法人

【国際税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。