BLOGブログ

Others2024.06.12 経営分析するときに有効な指標~他の中小企業データも掲載!~

企業の財務数値を良くしたいとき、又は他社をM&Aするときなど、企業の財務数値を分析する機会はございませんか?

私たち税理士はクライアントだけではなく、M&Aにおけるデューディリジェンス(対象会社の調査)など様々なタイミングで財務数値の分析を行います。

「利益が出ている」「借入金が多い」「在庫が多い」などシンプルな分析も必要ですが、様々な角度から分析するこどで浮き彫りになる「強み」や「改善点」もあり、その観点からは分析で用いられる「指標」の利用は有効と言えます。

そこで今回は税務の世界を少し離れて、会社の数値を分析する時に使う様々な指標について解説したいと思います。

1.収益性分析

収益性分析は「投下した資本に対してどれほどの利益を獲得できているのか」を表す指標を用いた分析です。

利益を絶対額(利益金額)ではなく、比率で検討するため企業規模に関係なく比較分析が可能です。

(1)総資本経常利益率

経常利益÷総資本(※1)×100(%)

※1 総資本:貸借対照表の負債の部+純資産の部

企業が総資本を使ってどれだけの利益を上げたのかを表す指標で、高い方が良い状態です。

(2)総資本事業利益率(ROA)

事業利益(※2)÷総資本×100(%)

※2 事業利益:営業利益+受取利息配当金

分母の総資本は負債(他人資本)を含んでいるため、借入利息控除前の利益を(事業利益)を分子に持ってきます。

(3)経営資本営業利益率

営業利益÷経営資本(※3)×100(%)

※3 経営資本:流動資産+固定資産-建設仮勘定-投資その他の資産

分母が総資産ではなく経営資本(企業が本来の目的である事業活動に使用している資本)であるため、分子を本来の営業活動による利益である営業利益をもってきます。

(4)自己資本利益率(ROE)

当期純利益÷自己資本(※4)×100(%)

※4 自己資本:純資産の部から新株予約権を差し引いた額

株主が出資した資本でどれだけの利益を稼いだのかを示す指標です。

理想とされているのが自己資本利益率10%以上ですが、卸売業が約13%に対して、飲食サービス業は約7%など業種によっても平均値が大きく異なります。同業他社の数値との比較が有効と言えます。

(5)売上高総利益率

売上総利益(粗利益)÷売上高×100(%)

粗利率とも言いますが、企業が提供する製品サービス等そのものの収益性を表す指標です。

(6)売上高営業利益率

営業利益÷売上高×100(%)

企業の本業による収益性を表す指標です。販売費及び一般管理費を減らせば売上高営業利益率は改善します。

(7)売上高経常利益率

経常利益÷売上高×100(%)

財務活動を含めた企業の通常経営活動による収益性を示す指標です。営業外収益を増やす又は営業外費用を減らすことで売上高経常利益率は改善します。

(8)売上高当期純利益率

当期純利益÷売上高×100(%)

特別損益及び法人税等まで考慮した後の、企業活動の全ての結果を表す指標です。

(9)原価率

売上原価÷売上高×100(%)

100%から売上高総利益率を控除しても求めることが出来ます。

(10)売上高販管費比率

販売費及び一般管理費÷売上高×100(%)

販管費のうち人件費等にだけフォーカスした指標もあります。

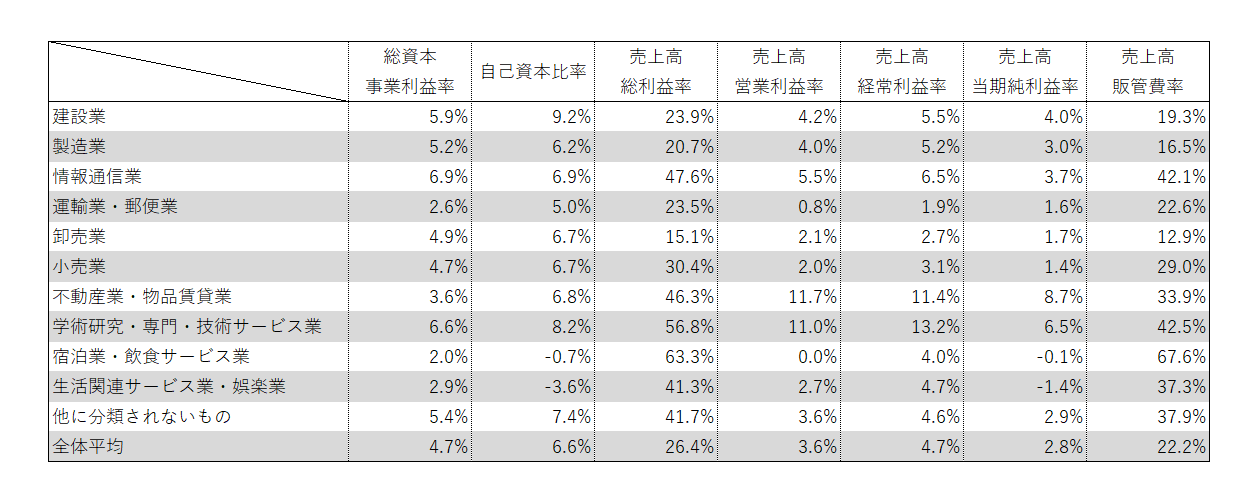

以上、収益性分析の指標をご紹介しましたが、参考となる他社の指標数値が欲しいですよね。

中小企業庁が実施している「中小企業実体基本調査」の令和5年速報(令和4年度決算実績)が公表されていましたので、そこから欲しい数値を集計取りまとめました。

公開されているデータは各業種について、人数規模毎の数値も公表されています。一度実際に検索してみることもお勧めします。

2.効率性分析

次に効率性分析を解説します。

資本(資産)を使って如何に効率よく利益等を獲得しているかを確認する指標になります。

(1)総資本回転率

売上高÷総資本(回)

総資本(総資産)をどの程度効率的に使って売上高を獲得しているかを表す指標です。

回数が大きいほど、より効率的に売上高を獲得していることを意味します。

(2)経営資本回転率

売上高÷経営資本(回)

経営資本をどの程度効率的に使って売上高を獲得しているかを表す指標です。

経営資本は1,(3)経営資本営業利益率の※3を参照下さい。

(3)売上債権回転率

売上高÷売上債権(回)

売上債権の効率性を確認する指標であり、売上債権の回収状況も表します(回数が大きければ売上債権の回収は良好な状態と言えます)。

(4)売上債権回転期間

売上債権÷一ヶ月あたりの平均売上高(月)

又は 12月÷売上債権回転率(月)

売上債権を回収するのに要する月数を表す指標で短い方が望ましいといえます。

(5)棚卸資産回転率

売上高÷棚卸資産(回)

棚卸資産の効率性を確認する指標であり、在庫の適正性も判断出来ます。この回転率が少ないと滞留在庫の可能性がありますが、商売柄敢えて在庫を抱えているケースもあるので、必要に応じて更に分析する必要がある指標と言えます。

(6)棚卸資産回転期間

棚卸資産÷一ヶ月あたり平均売上高(月)

又は 12月÷棚卸資産回転率(月)

棚卸資産が在庫として会社に滞留している月数を表す指標で、短い方が望ましいと言えます。

3.安全性分析

次に安全性分析について解説いたします。

安全性分析とは、会社の支払能力や財務面での安全性を分析する手法のことを言います。金融機関からの借入がある企業や、資金調達を検討される企業は外部目線で安全性分析を行ってみるのも良いかと思います。

(1)流動比率

流動資産÷流動負債×100(%)

1年以内に支払義務がある流動負債に対し、1年以内に現金化できる流動資産がどの程度確保されているかを表す指標です。

流動比率は少なくとも100%が求められ、200%以上が望ましいとされています。

流動比率100%は、流動資産の全額をもってすれば、流動負債の支払が出来る状況です。

(2)当座比率

当座資産(※5)÷流動負債×100(%)

※5 当座資産:現預金+売上債権+有価証券

流動比率の分子を流動資産から当座資産に絞り込むことにより、より厳密に企業の支払能力を評価する指標です。

当座比率は100%以上が好ましいとされています。

(3)固定比率

固定資産÷自己資本×100(%)

1年以内に現金化されない固定資産が、返済義務の無い自己資本によりどの程度カバーされいてるかを表す指標です。この数値は低いほど資金的に安定的な投資がなされいてることを意味します。

(4)自己資本比率

自己資本÷総資本×100(%)

自己資本は返済義務がないことから、自己資本比率が高い方がより安全性が高いといえます。

(5)負債比率

負債÷自己資本×100(%)

他人資本(負債)と自己資本(純資産)のバランスを確認するための指標で、負債比率が低い方が安全性が高いと言えます。

4.生産性分析

最後に生産性分析について確認します。

投入した経営資源(資本・労働力・原材料など)と、それらを使って稼得した産出量の関係を示すもので、高い方が好ましい。

(1)労働生産性

付加価値額(※6)÷従業員数(円)

※6 付加価値額:経常利益+労務費+人件費+支払利息割引料-受取利息配当金+賃借料+租税公課+減価償却実施額

なお、付加価値額には様々な計算式が存在します。補助金申請でも付加価値額増加を要件にしているケースもありますが、その都度要求される算式をご確認下さい。

如何でしょうか。

今回は税金の話を少し離れて、会社分析する上で有効と思われる様々な指標をご紹介しました。

指標分析はそれ単体ではほとんど効果をなしませんが、分析無しに闇雲に経営戦略を立てるより、しっかり自己分析した上で経営戦略を立てる方が目標達成率が高まる(又は早まる)ことは間違いないと思います。

是非これを機会に少し興味を持って頂ければ嬉しい限りです。

あすか税理士法人

【国際税務・国内税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。