BLOGブログ

国内税務2023.09.27 中小法人と中小企業者等

税制上、中小の法人には大規模な法人に比して様々な優遇措置が設けられていますが、税制毎に「中小の法人」について定義が異なるため、注意を要します。

本日は代表的な優遇措置について、その対象法人を確認したいと思います。

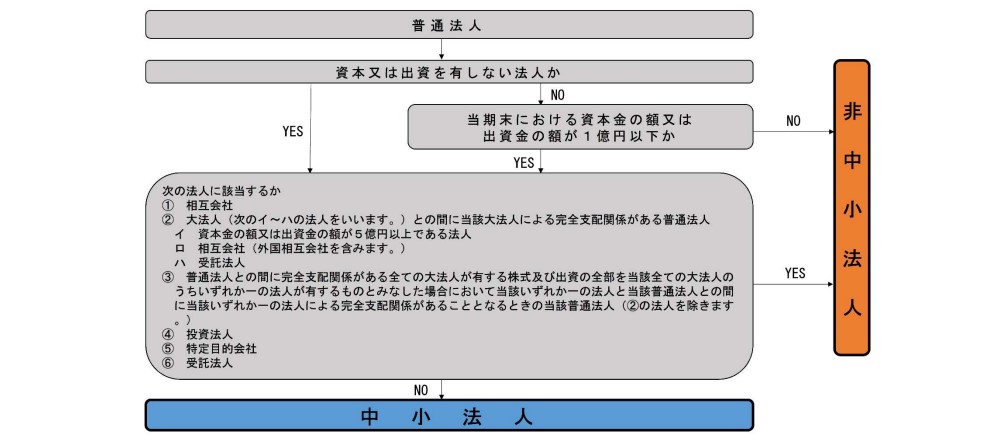

1.「軽減税率」が使える中小法人

(1)対象法人と優遇措置

下記フローチャートで「中小法人」に該当する普通法人は、課税所得800万円以下の部分について法人税率が19%→15%に軽減されます。

出展:国税庁「令和4年版法人税のあらましと申告の手引き 『中小企業者の判定フロー』」

このフローチャートには載っていませんが、「大通算法人」も軽減税率は適用されません。大通算法人とは、通算グループ内のいずれかの法人がその各事業年度終了の時における資本金額が1億円を超える法人、又は上記フローチャート①~③,もしくは⑥に掲げる法人に該当する場合における、その通算グループ内の普通法人を指します。

ポイントは下記二点です。

・資本金1億円以下の法人が対象

・大法人(資本金5億円以上)による完全支配関係がある子会社等は対象外

→完全支配関係は直接又は間接的に100%株式保有がある関係をイメージして下さい。

(2)適用除外事業者(通算制度も同様)

平均課税所得が15億円を超える法人(正しくは「その事業年度開始日前3年以内に終了した各事業年度の課税所得金額を、各事業年度の月数で除し、12を乗じた金額が15億円を超える法人」)については、中小法人に該当しますが、軽減税率対象法人からは除外されているので注意が必要です。

なお、上記3年以内に特定合併等があった、連結法人・公益法人・人格のない社団等に該当したことがある、外国法人である場合には平均課税所得計算時に一定の調整が加えられます。

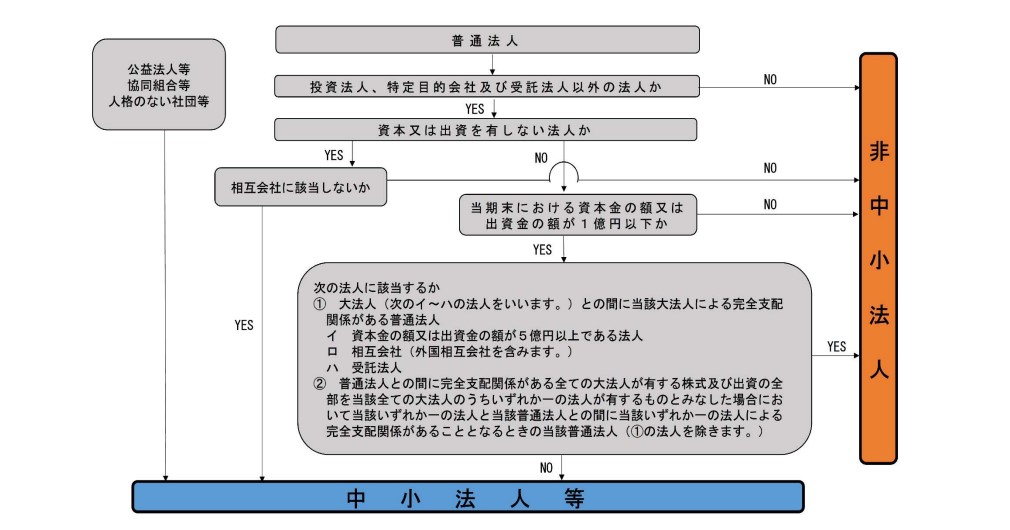

2.「欠損金」が100%控除可能な中小法人等

(1)対象法人と優遇措置

下記フローチャートで「中小法人等」に該当する法人は、控除前所得金額の100%について繰越欠損金が利用できます(逆に中小法人等に該当しなければ、過去に繰越欠損金があっても課税所得が生じた事業年度は所得が生じます)。

出展:国税庁「令和4年版法人税のあらましと申告の手引き 『中小企業者の判定フロー』」

大通算法人も「非中小法人」に該当することになります。

(2)適用除外事業者

欠損金については適用除外事業者の判定は必要ありませんので御留意下さい。

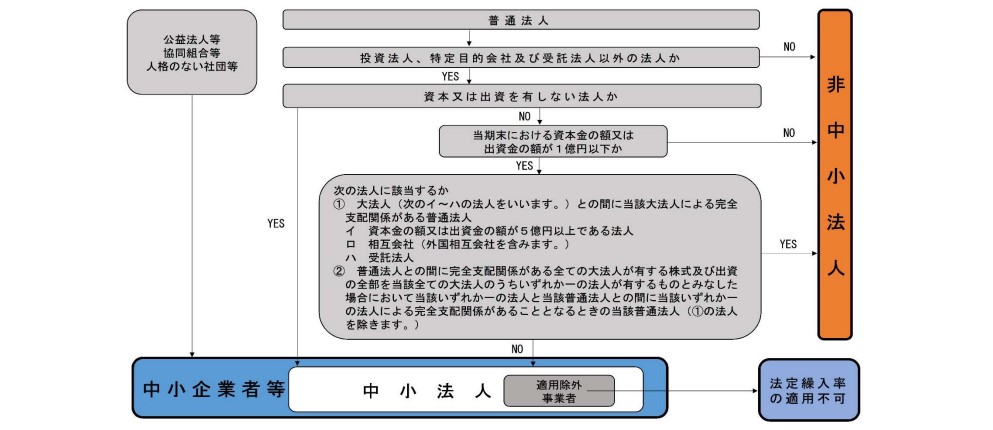

3.「貸倒引当金」における中小企業者等(法人税法)

(1)対象法人と優遇措置

中小企業者等、銀行・保険会社を含む一定の金融業を営む法人等は、一定の額を限度として貸倒引当金に繰り入れた金額を損金算入することが出来ます。この制度の対象者は下記フローチャートを参照下さい。

出展:国税庁「令和4年版法人税のあらましと申告の手引き 『中小企業者の判定フロー』」

(2)適用除外事業者(通算制度も同様)

上記1,(2)を参照して下さい。

なお公益法人等、協同組合等、人格のない社団等は適用除外事業者の判定は不要となります。

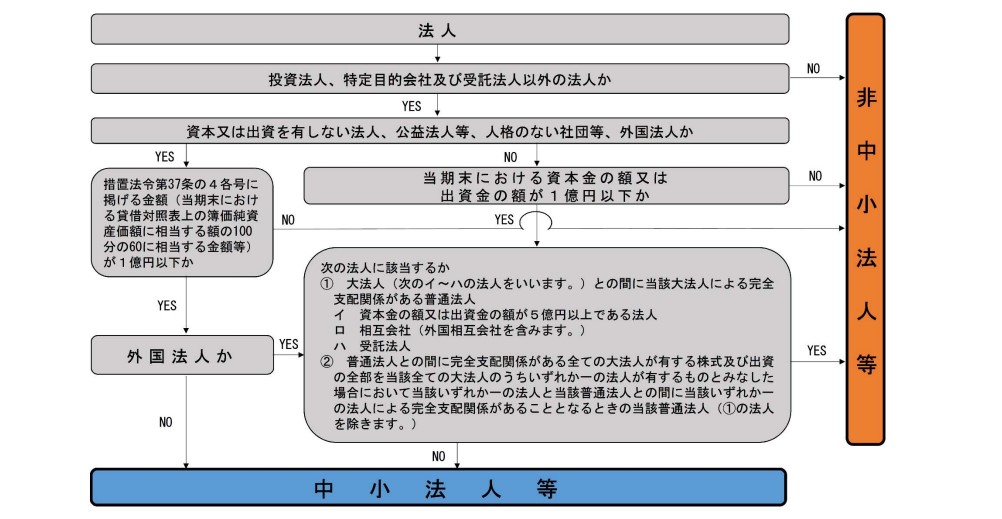

4.「交際費」における中小法人等

(1)対象法人と優遇措置

下記フローチャートで「中小法人等」に該当する法人は、年800万円の低額控除限度額を適用することが出来ます。

出展:国税庁「令和4年版法人税のあらましと申告の手引き 『中小企業者の判定フロー』」

大通算法人も「非中小法人」に該当することになります。

(2)適用除外事業者

交際費については適用除外事業者の判定は必要ありませんので御留意下さい。

5.租税特別措置法等の優遇措置対象となる中小企業者等(措置法)

(1)対象法人

次の①及び②に掲げる法人のうち、適用除外事業者(所得15億円超)又は通算制度下の適用除外事業者を除いた法人を指します。

① 資本金が1億円以下の法人のうち次の(イ)~(ハ)に掲げる法人以外の法人(受託法人を除く)

(イ)発行済株式(自己株式を除く)の総数の2分の1以上を同一の大規模法人に所有される法人

(ロ)発行済株式の3分の2以上を複数の大規模法人に所有されている法人

(ハ)他の通算法人のうちいずれかの法人が次の A)及び B)に掲げる法人に該当せず、または受託法人に該当する場合における通算法人

A) 資本金が1億円以下の法人のうち、上記①②に該当する法人以外の法人

B) 資本を有しない法人のうち常時使用する従業者数が1,000人以下の法人

② 資本を有しない法人のうち常時使用者数が1,000人以下の法人(受託法人及びその法人が通算親法人である場合における上記③に掲げる法人を除く)

※大規模法人:次の(イ)から(ニ)に掲げる法人で、中小企業整備基盤機構及び中小企業投資育成株式会社を除く

(イ)資本金1億円超の法人

(ロ)資本金を有しない法人のうち常時使用者数が1,000人超の法人

(ハ)大法人(次の A)~ C)に掲げる法人をいう)との間に、その大法人による完全支配関係がある普通法人

A)資本金が5億円以上の法人

B)相互会社及び外国相互会社のうち、常時使用者数が1,000人を超える法人

C)受託法人

(ニ)普通法人との間に完全支配関係がある全ての大法人が有する株式をその全ての大法人のうちいずれか一の法人が有するものとみなした場合において、そのいずれか一の法人とその普通法人との間に、そのいずれか一の法人による完全支配関係があることとなるときのその普通法人(上記「(ハ)大法人」掲げる法人を除く)

上記の考え方は、2019年4月以後開始事業年度より適用されています。

改正前後で「大規模法人」の範囲が変わったため、大法人Pの100%子会社S1(資本金1億円)が60%保有する孫会社S2(資本金1億円)は、改正前は中小企業者でしたが、2019年4月以後開始事業年度からは「非中小企業者」に該当することとなりました。

(2)優遇税制

5,(1)に規定する「中小企業者」に該当した場合の優遇措置は次の通りです。

・ 中小企業者等が機械等を取得した場合の特別償却又は税額控除制度(措法42の6①②)

・ 地方活力向上地域等に特定建物等を取得した場合の特別償却又は税額控除制度(措令27の11の3)

・ 中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除制度(措法42の12の4①②)

・ 給与等の支給額が増加した場合の税額控除制度(措法42の12の5②)

・ 法人税の額から控除される特別控除額の特例(特定税額控除制度の不適用措置)(措法42の13⑤)

・ 被災代替資産等の特別償却制度(措法43の3①②)

・ 特定事業継続力強化設備等の特別償却制度(措法44の2①)

・ 中小企業事業再編投資損失準備金(措法56①)

・ 中小企業者等の少額減価償却資産の取得価額の損金算入の特例(措法67の5①)

如何でしょうか。

「中小法人」「中小法人等」「中小企業者等」と名称が似通っていますが、その対象法人が異なるケースもあるため、M&Aがあり資本関係が複雑な場合等は、よく注意して各税制を判断する必要があるのでご注意下さい。

あすか税理士法人

【国際税務・国内税務担当】高田和俊