BLOGブログ

国際税務2023.07.05 【国際税務】外国法人に利子等を支払った際の源泉徴収

外国法人は国内で稼得した所得(国内源泉所得)について、原則として日本で納税義務が生じますが、その国内源泉所得の一部については、当該所得を支払った側である日本法人が源泉徴収して納税すべきものもあります。

今回はどのような支払をする際に源泉徴収が必要になるのか、また仮に源泉徴収を失念した場合にすべきこと、及び租税条約の適用がある場合の還付請求について説明致します。

1.国内源泉所得

まず、外国法人が納税義務を負う「国内源泉所得」について確認します。

この国内源泉所得は具体的には次のようなものがあります。

(1) 恒久的施設帰属所得、国内にある資産の運用または保有により生ずる所得、国内にある資産の譲渡により生ずる所得

(2) 組合契約等に基づいて恒久的施設を通じて行う事業から生ずる利益で、その組合契約に基づいて配分を受けるもののうち一定のもの

(3) 国内にある土地、土地の上に存する権利、建物および建物の附属設備または構築物の譲渡による対価

(4) 国内で行う人的役務の提供を事業とする者の、その人的役務の提供に係る対価

(5) 国内にある不動産や不動産の上に存する権利等の貸付けにより受け取る対価

(6) 日本の国債、地方債、内国法人の発行した社債の利子、外国法人が発行する債券の利子のうち恒久的施設を通じて行う事業に係るもの、国内の営業所に預けられた預貯金の利子等

(7) 内国法人から受ける剰余金の配当、利益の配当、剰余金の分配等

(8) 国内で業務を行う者に貸し付けた貸付金の利子で国内業務に係るもの

(9) 国内で業務を行う者から受ける工業所有権等の使用料、またはその譲渡の対価、著作権の使用料またはその譲渡の対価、機械装置等の使用料で国内業務に係るもの

(10) 給与、賞与、人的役務の提供に対する報酬のうち国内において行う勤務、人的役務の提供に基因するもの、公的年金、退職手当等のうち居住者期間に行った勤務等に基因するもの

(11) 国内で行う事業の広告宣伝のための賞金品

(12) 国内にある営業所等を通じて締結した保険契約等に基づく年金等

(13) 国内にある営業所等が受け入れた定期積金の給付補てん金等

(14) 国内において事業を行う者に対する出資につき、匿名組合契約等に基づく利益の分配

(15) その他の国内源泉所得

上記についての課税方式は大きく二種類あり、一つは外国法人が法人税額計算を行う方法、もう一つは所得の支払い側が源泉徴収する方法です。

具体的には上記のうちアンダーラインが引いてある所得等については源泉徴収義務がありますが、その源泉徴収税率も含めて、次でもう少し詳しく確認します。

2.源泉徴収が必要なもの及び源泉時期

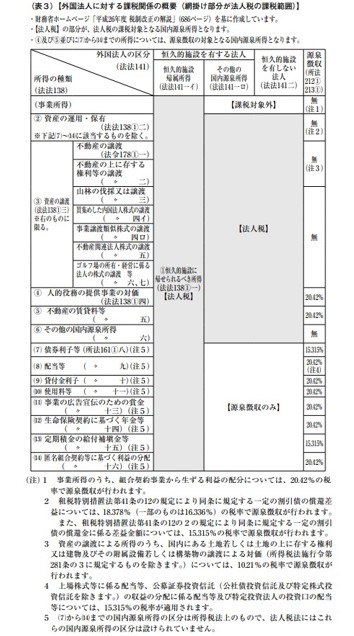

国税庁が公表している「令和5年版 源泉徴収のあらまし」にて、外国法人への支払に対する源泉徴収義務について、内容を確認したいと思います。

(出展:国税庁「令和5年版 源泉所得税のあらまし」P275、276)

例えば「貸付金利子(貸付利息)」であれば20.42%の源泉徴収が必要であることが分かりますが、この源泉徴収時期は原則として「現実に源泉徴収の対象となる所得を支払う時」です。なお、次の場合にはそれぞれに定める日を「支払があった日」とみなして源泉徴収する必要があります。

・配当等について支払確定日から1年を経過した日までにその支払がない場合:その1年を経過した日

・法人の役員に対する賞与について支払確定日から1年を経過した日までにその支払がない場合:その1年を経過した日

・組合契約事業から生じる利益について、組合契約に定める計算期間の末日の翌日から2ヶ月を経過する日までに金銭等の交付がされない場合:その2ヶ月を経過する日

・割引債の償還差益:その割引債の発行の際

・割引債の償還金に係る差益金額:その償還金の支払いの際

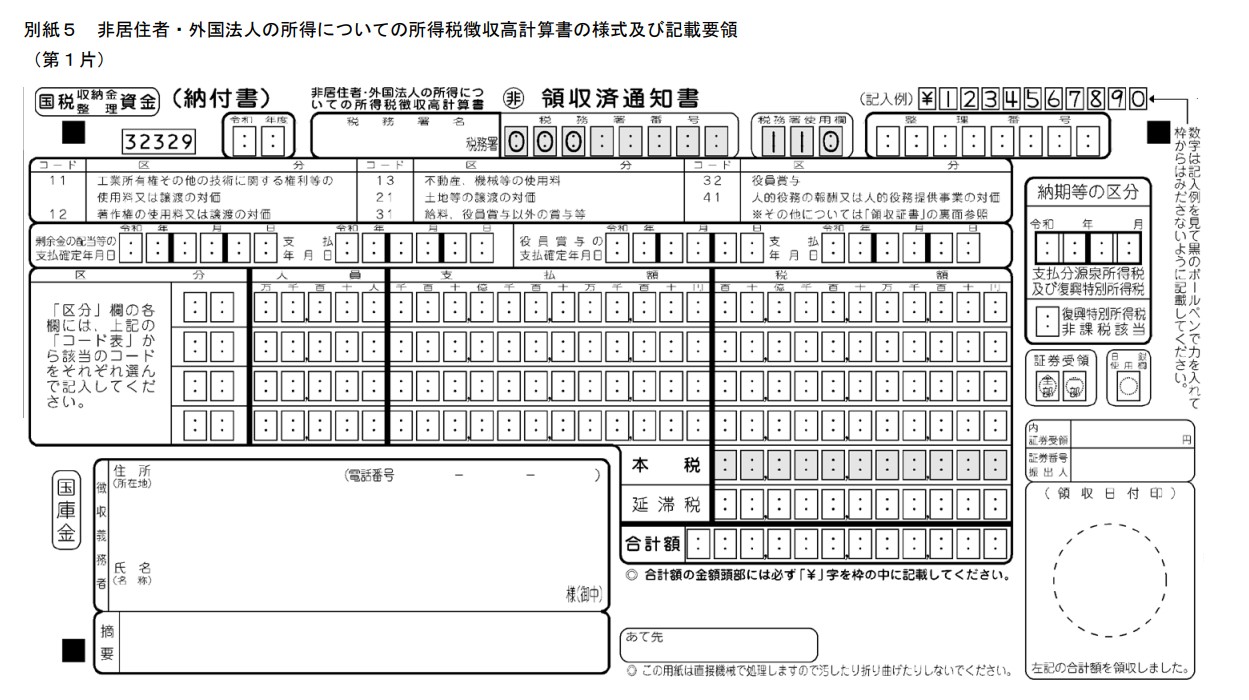

源泉徴収した税金は、源泉徴収日の翌月10日までに、専用の納付書を利用して納税する必要があります。納付書は居住者に支払をする際の納付書と異なるため御留意下さい。

なお、納付書に記載する際の円換算額は所得税法基本通達213-1に則り、下記取扱いとなります。

(1) 外貨で表示されている額に相当する金額を邦貨により支払う場合

その支払に関する契約等において定められている換算方法等に従って支払うこととなる邦貨の金額

(2) 外貨で表示されている額を外貨により支払う場合

イ その支払に関する契約等においてその支払期日が定められているとき(支払うべき時期が月、週等の期間をもって定められている場合を含む。)

→外貨で表示されている額をその支払うべき日(支払うべき時期が月、週等の期間をもって定められている場合は、当該期間の末日とし、同日前にその支払が行われた場合は、当該支払が行われた日とする。以下213-3までにおいて同じ。)におけるその外貨に係る電信買相場により邦貨に換算した金額。ただし、その支払が著しく遅延して行われている場合を除き、その外貨で表示されている額を現に支払った日における電信買相場により邦貨に換算した金額によることとしても差し支えない。

ロ その支払に関する契約等においてその支払期日が定められていないとき

→外貨で表示されている額を現に支払った日における電信買相場により邦貨に換算した金額

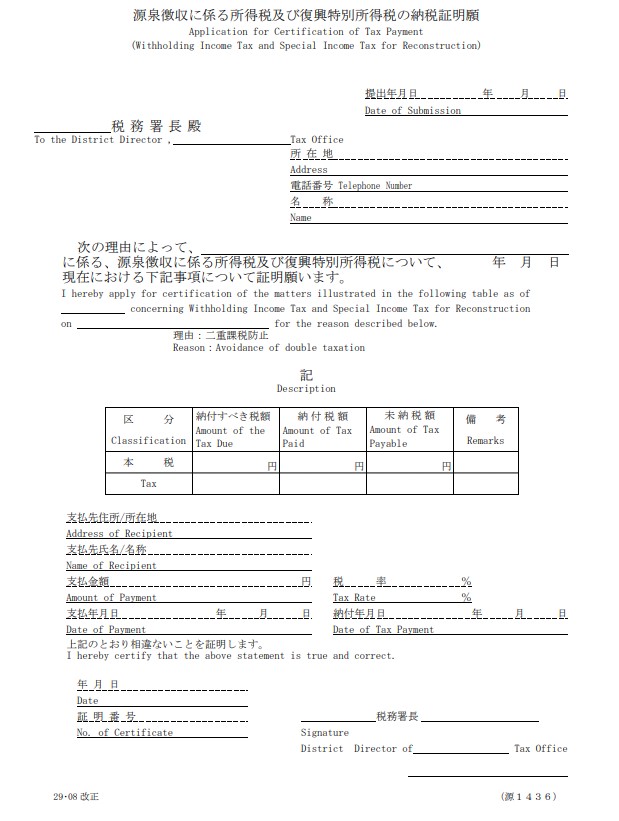

また、当該源泉徴収された所得税等について外国法人から納税証明書の発行を希望された場合は「源泉徴収に係る所得税及び復興特別所得税の納税証明願」を提出するようにして下さい。手続き対象者は外国法人ですが、実際は源泉徴収義務者(つまり支払をした日本法人)を経由して提出することになります。提出先は源泉所得税の納税地(原則として、源泉徴収の対象とされている所得の支払事務を取り扱う事務所や事業所等のその支払の日における所在地)の所轄税務署長です。

3.租税条約の適用を受ける場合

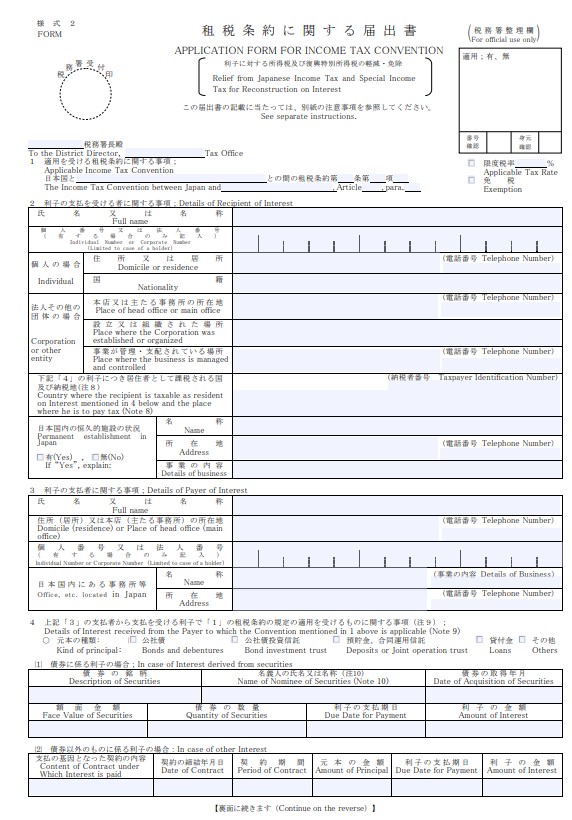

日本と租税条約を結んでいる国に所在する外国法人については、上記で述べた税率と異なる税率にて源泉徴収するケースがあります。

例えば貸付利子について、日本の所得税法によれば20.42%の源泉徴収が必要ですが、日マレーシア租税条約第11条によると、当該税率は10%となります。

ただし、当該優遇税率の適用を受けようとする場合は、利子等の支払前に「租税条約に関する届出書」を税務署へ提出する必要がありますので注意が必要です。

上記は届出書の一部抜粋です。また、租税条約によっては「特典条項に関する付表(様式17)」も必要となります。

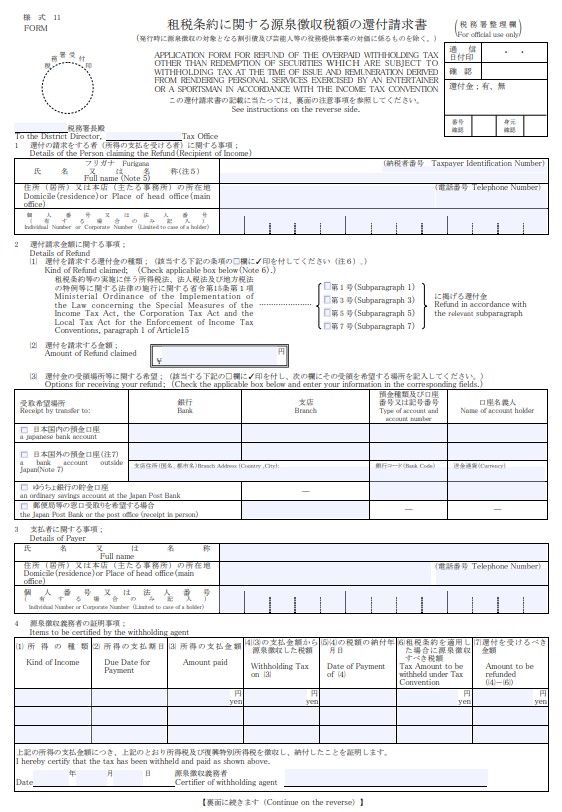

仮に、利子等の支払前に租税条約に関する届出書の提出を失念した場合でも、事後的に「租税条約に関する源泉徴収税額の還付請求書」を提出することで、日本法令と租税条約との源泉徴収税率差額分の還付を受けることが可能です。

こちらも届出書の抜粋となります。

如何でしょうか。該当する取引があるけれど源泉徴収等が漏れている場合、まずは税理士にご相談されることをお勧め致します。

あすか税理士法人

【国際税務・国内税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。