BLOGブログ

国内税務Others2022.12.14 不動産小口化商品を使った節税とは?~タワマン裁判との関係性~

『不動産小口化商品』という言葉はご存じでしょうか。

手軽な不動産投資商品として、また相続税対策商品として資産家を中心に注目を集めているように思います。

そこで今回は、不動産小口化商品スキームのご紹介と、タワマン節税に係る最高裁判決との関係性について考察してみようと思います。

1.不動産小口化商品の分類

不動産小口化商品にはいくつかの種類がありますので、代表的なものをご紹介いたします。

(1)不動産投資信託(J-REIT)

J-REITとは、多くの投資家から集めたお金で、オフィスビルやマンション等を多数購入し、その賃貸収入や売却益を投資家に分配する投資信託です。NISAの対象になります。

この商品は「投資信託」であるため、相続や贈与の際に実勢価格と評価額とが大きく乖離はしません。

(2)匿名組合型

会社法第535条以下で定められている出資形態で、匿名組合は営業者と匿名組合員の一対一の契約で、対外的に事業を営む際は営業者の名義で行うため、匿名組合員の名前が表に出ない特徴があります(匿名たる所以ですね)。また組合員は自身の出資額の範囲でだけ匿名組合事業に責任を持つ有限責任となります。

財産は匿名組合に帰属し、匿名組合員は匿名組合に生じた損益を自己の損益として税務的には取り扱うこととなります。

事業への投資を行っている形になるため、相続税評価額は匿名組合のその時点における精算金額等で評価を行うため、その時点の実勢価格と評価額との乖離は原則生じません。

(3)任意組合型

民法第667条以下で定められている出資形態で、複数の出資者が共同で事業を営むことを約します。財産は任意組合員(出資者)の共有財産となり、組合に生じた権利義務はその出資者に出資割合に応じてそのまま帰属するため、組合員は当該事業について無限責任となります。

財産が組合員の共有財産となるため、任意組合が不動産等を保有する場合、出資者の財産価額は「不動産としての評価額×持分割合」となります。

不動産実勢価格と税法上の不動産評価額との間に乖離があれば、相続税の圧縮につながり得るスキームとなります。

(4)不動産信託受益権型

この分類は後程詳しく説明いたしますが、出資者は不動産そのものを持つのでも、組合に対する出資金を持つのでもなく、「信託受益権」を持つことになります。

結論を先に申し上げますが、この信託受益権の評価方法は、当該信託受益権の目的となっている信託財産の各構成物(例えば不動産)を取得したものとして相続税又は贈与税の課税価格等を計算することが通達により定められています。

従って、例えば当該信託で不動産を運用している場合、信託受益権の評価は不動産評価額と直結するため、不動産実勢価格と税法上の不動産評価額との間に乖離があれば、相続税の圧縮につながり得るスキームとなり得る点は任意組合型と同様です。

次のセクションで、不動産信託受益権型についてもう少し掘り下げてみようと思います。

2.不動産信託受益権型

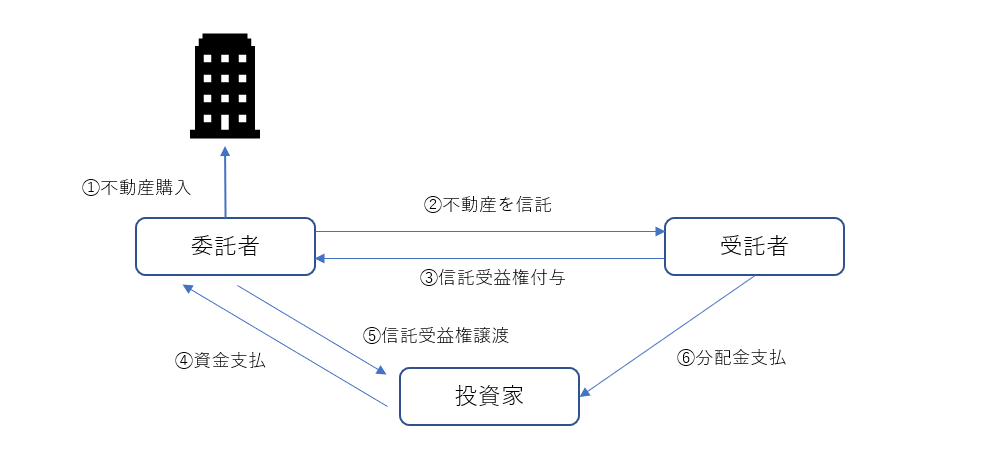

先ほど不動産信託受益権型について説明いたしましたが、仕組みが複雑なので図を用いてご説明します。

委託者が都心の一等地(から少しだけ外れたところ)に不動産を購入し、その不動産を受託者(信託会社等)に信託します。信託会社は受益権を委託者に付与し、委託者はその信託受益権を投資家に販売するイメージです。

税法的に、委託者が購入し信託会社に信託した不動産(図の左上の不動産)の価額が、投資家が出資した財産の価額となる点がポイントです。

ではなぜこのスキームが、投資家目線で考えたときに相続税対策(節税)になり得るのか説明いたします。

現金が不動産に変わるだけなので、一見すると財産価値は変わりません。相続税は不動産を時価評価することを求めますが、時価の一つとして「路線価」を用いて計算することが財産評価基本通達で明示されています。この路線価は租税の安全性を確保するために時価の7~8割程度になるように設定されています。当然すべての土地が等しく7~8割になるのが理想的ですが、実際には土地によってその乖離度が異なるようで、実勢価格より路線価が低ければ低いほど、節税スキームとしての効力を発揮することになります。

また、いわゆる小規模宅地等の特例も本スキームは利用できるため、状況によってはかなりの資産圧縮となるケースもあるようです。

しかし本スキームにも当然デメリットはあります。

例えば対象不動産の価値が減少すれば、当然その損失も投資家が負うことになるデメリットがあります。また例えば対象不動産を賃貸事業に供している場合(殆どがそうだと思いますが)、当初予定した通りに店子が入居し続けなければ投資回収が不透明になります。

様々なリスクも考えながら、投資するかどうかを検討することが肝要です。

最後に次のセクションで、いわゆるタワマン節税(納税者敗訴)との関連性を考察してみようと思います。

3.タワマン節税訴訟との関連性

相続税法上、土地は「路線価×平米」、家屋は「固定資産税評価額」をベースに計算するのが一般的です。マンションの場合はマンション全体の評価額を算出した上で、専有面積割合を乗じてその人が保有する不動産価額を計算することになります。

専有面積割合で計算するのがポイントで、同じマンションでも平米単価が異なるフロアがあっても考慮されないことになります(固定資産税評価額には補正が入っています)。

この計算方法に目を付けたのがタワマン節税で、高層マンションの上層階の部屋を購入すると、実勢価格と評価額との乖離が大きくなるため、節税効果が大きいとされるスキームです(課税公平性を考えたら今後国税庁が抜本的に見直す可能性大ですね)。

2022年4月にこのタワマン節税に対する最高裁の判決が出たのをご存じでしょうか。納税者は上記の路線価に基づいて評価を行ったのですが、国税局から指摘を受け裁判に発展、最高裁までいって納税者敗訴が確定しています。

相続税法には『総則6項』というものがあり「この通達の定めによって評価(路線価等に基づく評価)することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する」とされています。

路線価に基づく評価が、国が考えた評価方法の一つですが、それによっていても明らかに不適当だと思われる場合は覆ることがあり得る、という建付けです。

当然よほどのケースでなければこれは適用されないと考えられています。

今回の裁判例は

・相続税が結果的にゼロ円になった

・多額の借入をした上で多額のタワマン投資を相続開始直前に行った

等が根底にありながら総則6項により否認されたと思われます。

不動産信託受益権型による相続税節税についても、例えば多額の借入をおこした上での実行である場合や、相続後短期間に信託解約するなど節税のためだけに行っと考えられる行動は否認リスクがあると理解するべきだと思います。

あすか税理士法人

【国際税務・国内税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。